Wyniki CTP NV za III kw. 2024 r.

CTP RAPORTUJE, ŻE CZYSTY DOCHÓD Z WYNAJMU WZROST O 18,21 TP3T ROK DO ROKU, SKORYGOWANY WZGLĘDEM SPÓŁKI EPRA EPS W WYSOKOŚCI 0,60 EUR ZGODNIE Z OSIĄGNIĘCIEM PROGNOZ, A WZROST EPRA NTA NA AKCJĘ WZROST O 10,11 TP3T DO 17,52 EUR

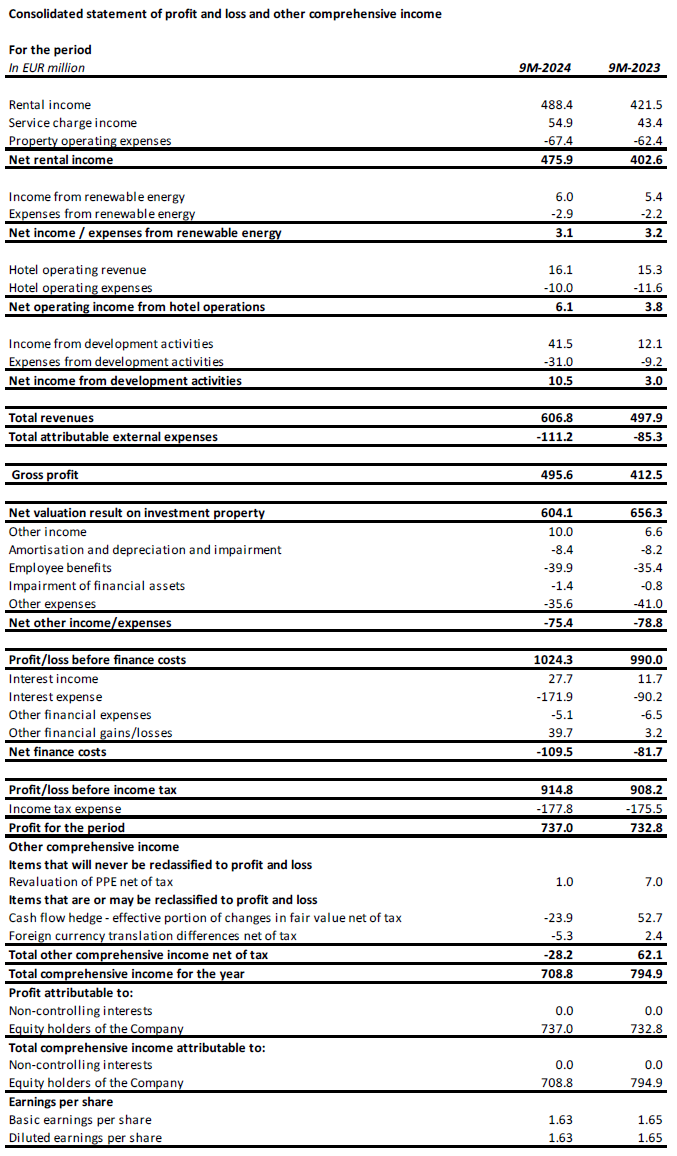

AMSTERDAM, 6 listopada 2024 r. – CTP NV (CTPNV.AS), („CTP”, „Grupa” lub „Spółka”) odnotowała dochód z wynajmu w wysokości 488,4 mln euro w pierwszych 9 miesiącach roku, co oznacza wzrost o 15,9% r/r. Wzrost czynszów porównywalnych r/r o 4,4%, głównie spowodowany indeksacją i odwróceniem renegocjacji i wygasających umów najmu. Na dzień 30 września 2024 r. roczny dochód z wynajmu wyniósł 702,0 mln, a obłożenie 93%.

W ciągu pierwszych 9 miesięcy CTP dostarczyło 545 000 mkw. przy rentowności kosztowej („YoC”) wynoszącej 10,1% i 95% wynajętych po zakończeniu budowy, co zwiększyło stały portfel Grupy do 12,6 mln mkw. GLA, podczas gdy wartość aktywów brutto („GAV”) wzrosła o 11,8% do 15,2 mld euro. Wartość aktywów brutto EPRA NTA na akcję wzrosła o 10,1% w pierwszej połowie roku do 17,52 euro.

Skorygowane zyski EPRA dla poszczególnych spółek wzrosły o 13,21 TP3T r/r do 269,8 mln €. Skorygowane zyski EPRA dla poszczególnych spółek CTP wyniosły 0,60 €, co oznacza wzrost o 11,71 TP3T. Grupa potwierdza swoje prognozy dotyczące skorygowanego zysku EPRA dla poszczególnych spółek w wysokości 0,80 € – 0,82 € na rok 2024.

Na dzień 30 września 2024 r. projekty w budowie wyniosły łącznie 1,9 mln mkw., z potencjalnym dochodem z wynajmu wynoszącym 142 mln euro po pełnym wynajęciu i oczekiwanym YoC wynoszącym 10,41 TP3T. Znaczna część z nich zostanie dostarczona w 2024 r., ponieważ CTP spodziewa się dostarczyć w tym roku od 1,2 do 1,3 mln mkw.

Bank ziemi Grupy wzrósł do 27,1 mln mkw., z czego 20,9 mln mkw. jest własnością i znajduje się w bilansie, i zabezpieczył znaczny potencjał wzrostu w przyszłości dla CTP. Dzięki wiodącej w branży wartości YoC, CTP spodziewa się, że będzie w stanie nadal generować dwucyfrowy wzrost NTA w nadchodzących latach.

Roczny dochód z wynajmu wyniósł 702 mln euro, co ilustruje silną generację przepływów pieniężnych z naszego stałego portfela ze wskaźnikiem poboru czynszu wynoszącym 99,8%. Podczas gdy kolejna faza wzrostu jest już zabezpieczona dzięki 1,9 mln mkw. GLA w budowie i bankowi ziemi o powierzchni ponad 27 mln mkw., będziemy nadal generować dwucyfrowy wzrost NTA. Oprócz wstępnego wynajmu dla obecnego projektu, podpisaliśmy kolejne 177 000 mkw. umów najmu na przyszłe projekty, które planujemy wkrótce rozpocząć.

Popyt na nieruchomości przemysłowe i logistyczne w regionie Europy Środkowo-Wschodniej jest napędzany przez strukturalne czynniki popytu, takie jak profesjonalizacja łańcuchów dostaw przez 3PL, handel elektroniczny oraz nearshoring i friend-shoring najemców, ponieważ region Europy Środkowo-Wschodniej oferuje najlepszą lokalizację pod względem kosztów w Europie. Obecnie mamy ponad 10% naszego portfolio wynajętych najemcom azjatyckim, którzy produkują w Europie dla Europy, co stanowi około 20% naszej ogólnej aktywności leasingowej w 2024 r.”.

Najważniejsze informacje

| W mln € | 9M-2024 | 9M-2023 | Zmiana % | III kw. 2024 r. | Q3-2023 | Zmiana % |

| Dochód z wynajmu brutto | 488.4 | 421.5 | +15.9% | 167.5 | 141.1 | +18.8% |

| Dochód netto z wynajmu | 475.9 | 402.6 | +18.2% | 162.1 | 134.1 | +20.8% |

| Wynik netto z wyceny nieruchomości inwestycyjnych | 604.1 | 656.3 | -8.0% | 167.4 | 239.1 | -30.0% |

| Zysk za okres | 737.0 | 732.8 | +0.6% | 203.3 | 263.1 | -22.7% |

| Skorygowany zysk EPRA dla poszczególnych spółek | 269.8 | 238.4 | +13.2% | 92.3 | 80.4 | +14.8% |

| W € | 9M-2024 | 9M-2023 | Zmiana % | III kw. 2024 r. | Q3-2023 | Zmiana % |

| Skorygowany wskaźnik EPRA EPS dla poszczególnych spółek | 0.60 | 0.54 | +11.7% | 0.20 | 0.18 | +12.7% |

| W mln € | 30 września 2024 r. | 31 grudnia 2023 |

Zmiana % | |||

| Nieruchomości inwestycyjne ("IP") | 13,378.5 | 12,039.2 | +11.1% | |||

| Nieruchomość inwestycyjna w trakcie realizacji ("IPuD") | 1,616.4 | 1,359.6 | +18.9% | |||

| 30 września 2024 r. | 31 grudnia 2023 |

Zmiana % | ||||

| EPRA NTA na akcję | €17.52 | €15.92 | +10.1% | |||

| Oczekiwany YoC projektów w budowie | 10.4% | 10.3% | ||||

| LTV | 44.9% | 46.0% |

Utrzymujący się duży popyt ze strony najemców napędza wzrost czynszów

W ciągu pierwszych 9 miesięcy 2024 r. CTP podpisało umowy najmu na 1 495 000 mkw., co stanowi wzrost o 4% w porównaniu do 9M-2023, przy zakontraktowanym rocznym dochodzie z tytułu wynajmu w wysokości 100,9 mln EUR i średnim miesięcznym czynszu za mkw. wynoszącym 5,63 EUR (9M-2023: 5,60 EUR). Po uwzględnieniu różnicy w strukturze krajów czynsze wzrosły średnio o 3%.

| Podpisane umowy najmu wg mkw. | Q1 | Q2 | Q3 | NARASTAJĄCO | Pytanie 4 | FY |

| 2022 | 441,000 | 452,000 | 505,000 | 1,398,000 | 485,000 | 1,883,000 |

| 2023 | 297,000 | 552,000 | 585,000 | 1,435,000 | 542,000 | 1,976,000 |

| 2024 | 336,000 | 582,000 | 577,000 | 1,495,000 |

| Średni miesięczny czynsz podpisanych umów najmu na m2 (€) | Q1 | Q2 | Q3 | NARASTAJĄCO | Pytanie 4 | FY |

| 2022 | 4.87 | 4.89 | 4.75 | 4.82 | 4.80 | 4.82 |

| 2023 | 5.31 | 5.56 | 5.77 | 5.60 | 5.81 | 5.69 |

| 2024 | 5.65 | 5.55 | 5.69 | 5.63 |

Około dwie trzecie tych umów najmu zawarto z istniejącymi najemcami, zgodnie z modelem biznesowym CTP polegającym na rozwoju z istniejącymi najemcami w istniejących parkach.

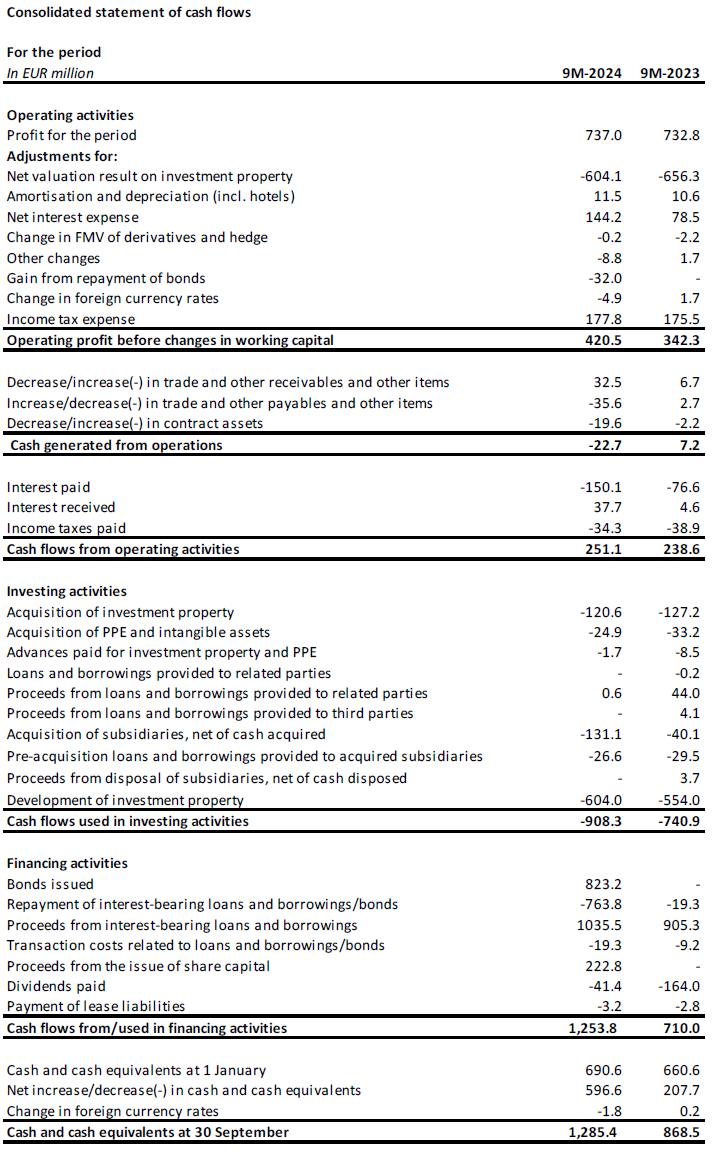

Generowanie przepływów pieniężnych poprzez stały portfel i przejęcia

Średni udział CTP w rynku w Czechach, Rumunii, na Węgrzech i Słowacji wzrósł do 28,5% na dzień 30 września 2024 r. i pozostaje największym właścicielem i deweloperem aktywów nieruchomości przemysłowych i logistycznych na tych rynkach. Grupa jest również liderem rynku w Serbii i Bułgarii.

Mając ponad 1000 klientów, CTP ma szeroką i zróżnicowaną międzynarodową bazę najemców, składającą się z blue chipów z silnymi ratingami kredytowymi. Najemcy CTP reprezentują szeroki zakres branż, w tym produkcję, high-tech/IT, motoryzację, handel elektroniczny, handel detaliczny, hurtowy i logistykę zewnętrzną. Baza najemców jest bardzo zróżnicowana, przy czym żaden najemca nie odpowiada za więcej niż 2,5% rocznego czynszu, co prowadzi do stabilnego strumienia dochodów. 50 największych najemców CTP odpowiada tylko za 33,4% czynszu, a większość z nich znajduje się w wielu CTParks.

Obłożenie firmy wyniosło 93% (3 kw. 2023 r.: 93%). Wskaźnik utrzymania klientów Grupy pozostaje silny na poziomie 91% (3 kw. 2023 r.: 92%) i pokazuje zdolność CTP do wykorzystywania długotrwałych relacji z klientami. WAULT portfela wyniósł 6,5 roku (3 kw. 2023 r.: 6,6 roku), zgodnie z celem firmy >6 lat.

W roku 2024 czynsze pobierane z tytułu czynszów wyniosły 99,8% (rok 2023: 99,8%), przy braku pogorszenia profilu płatności najemców.

Dochód z wynajmu wyniósł 488,4 mln euro, co oznacza wzrost o 15,91 TP3T r/r w ujęciu bezwzględnym. W ujęciu like-for-like dochód z wynajmu wzrósł o 4,41 TP3T, głównie dzięki indeksacji i rewizji renegocjacji i wygasających umów najmu.

Grupa wdrożyła środki mające na celu ograniczenie wycieku opłat za usługi, co spowodowało poprawę wskaźnika dochodu netto z wynajmu do dochodu z wynajmu z 95,5% w okresie 9M-2023 do 97,4% w okresie 9M-2024. W rezultacie dochód netto z wynajmu wzrósł o 18,2% w ujęciu rok do roku.

Coraz większa część przychodów z najmu generowanych przez portfel inwestycyjny CTP korzysta z ochrony przed inflacją. Od końca 2019 r. wszystkie nowe umowy najmu Grupy zawierają klauzulę podwójnej indeksacji, która oblicza roczny wzrost czynszu jako wyższą z następujących wartości:

- stały wzrost o 1,5%-2,5% rocznie; lub

- wskaźnik cen towarów i usług konsumpcyjnych[1].

Na dzień 30 września 2024 r. 70% przychodów generowanych przez portfel Grupy obejmuje klauzulę podwójnej indeksacji, a Grupa przewiduje, że kwota ta będzie nadal wzrastać.

Potencjał rewersyjny pozostał stabilny na poziomie 15.1%. Nowe umowy najmu były podpisywane stale powyżej ERV, co ilustruje ciągły silny wzrost czynszów rynkowych i wspiera wyceny.

Zroczysta wartość dochodu z tytułu wynajmu na dzień 30 września 2024 r. wyniosła 702,0 mln euro, co oznacza wzrost o 19,313 tys. euro w ujęciu rok do roku i świadczy o silnym wzroście przepływów pieniężnych w portfelu inwestycyjnym CTP.

Rozwój 9M-2024 dostarczony z 10.1% YoC i 95% dozwolonym przy dostawie

CTP kontynuowało zdyscyplinowane inwestycje w wysoce dochodowy pipeline. W ciągu pierwszych 9 miesięcy Grupa ukończyła 545 000 mkw. GLA (9M-2023: 566 000 mkw.), nieco poniżej ubiegłego roku, kiedy to kilka projektów zostało uruchomionych, a które zostały przełożone w roku 2022 z powodu wyższych kosztów budowy. Inwestycje zostały dostarczone przy YoC 10,1%, wynajęto 95% i wygenerują zakontraktowany roczny dochód z wynajmu w wysokości 33,0 mln euro, z dodatkowymi 2,0 mln euro oczekiwanego dochodu, gdy osiągną pełne obłożenie.

Do najważniejszych dostaw w ciągu pierwszych 9 miesięcy 2024 r. należały: 169 000 mkw. w CTPark Warsaw West (Polska), 48 000 mkw. w CTPark Zabrze (Polska), 37 000 mkw. w CTPark Budapest Ecser (Węgry), 37 000 mkw. w CTPark Novi Sad East (Serbia), 30 000 mkw. w CTPark Weiden (Niemcy), 26 000 mkw. w CTPark Bucharest West (Rumunia), 27 000 mkw. w CTPark Katowice (Polska) i 23 000 mkw. w CTPark Arad West (Rumunia).

Podczas gdy średnie koszty budowy w 2022 r. wynosiły około 550 EUR za m2, w 2023 r. i 9M-2024 r. wyniosły 500 EUR za m2. CTP spodziewa się, że pozostaną na tym poziomie do 2024 r. Pozwala to Grupie nadal dostarczać wiodącą w branży wartość YoC powyżej 10%, co jest również wspierane przez unikalny model parku oraz wewnętrzne doświadczenie CTP w zakresie budowy i zaopatrzenia.

Na dzień 30 września 2024 r. Grupa miała 1,9 mln mkw. budynków w budowie z potencjalnym dochodem z wynajmu w wysokości 142 mln euro i oczekiwanym YoC wynoszącym 10,4%. CTP ma długą historię dostarczania zrównoważonego wzrostu poprzez rozwój kierowany przez najemców w swoich istniejących parkach. 76% projektów Grupy w budowie znajduje się w istniejących parkach, podczas gdy 15% znajduje się w nowych parkach, które mają potencjał do rozbudowy do ponad 100 000 mkw. GLA. Planowane dostawy na 2024 r. to 64% przednajmu. CTP spodziewa się osiągnąć 80%-90% przednajmu przy dostawie, zgodnie z wynikami historycznymi. Ponieważ CTP działa na większości rynków jako generalny wykonawca, ma pełną kontrolę nad procesem i terminami dostaw, co pozwala Spółce przyspieszyć lub spowolnić prace w zależności od popytu ze strony najemców, oferując im jednocześnie elastyczność w zakresie wymagań dotyczących budynku.

W 2024 r. Grupa spodziewa się dostarczyć od 1,2 do 1,3 mln mkw., w zależności od popytu najemców. 177 000 mkw. umów najmu, które są obecnie podpisywane na przyszłe projekty, których budowa jeszcze się nie rozpoczęła, jest kolejnym przykładem ciągłego popytu najemców.

Bank ziemi CTP wynosił 27,1 mln mkw. na dzień 30 września 2024 r. (31 grudnia 2023 r.: 23,4 mln mkw.), co pozwala Spółce osiągnąć cel 20 mln mkw. GLA do końca dekady. Grupa koncentruje się na mobilizacji istniejącego banku ziemi, jednocześnie utrzymując zdyscyplinowaną alokację kapitału w uzupełnianiu banku ziemi. 60% banku ziemi znajduje się w istniejących parkach CTP, podczas gdy 30% znajduje się w nowych parkach lub sąsiaduje z nimi, które mają potencjał wzrostu do ponad 100 000 mkw. 23% banku ziemi zostało zabezpieczone opcjami, podczas gdy pozostałe 77% było własnością i odpowiednio odzwierciedlone w bilansie.

Przyjmując współczynnik zabudowy 2 m2 gruntu na 1 m2 GLA, CTP może zbudować ponad 13 mln m2 GLA na zabezpieczonym banku ziemi. Grunty CTP są utrzymywane w bilansie po około 50 EUR za m2, a koszty budowy wynoszą średnio około 500 EUR za m2, co daje całkowite koszty inwestycji wynoszące około 600 EUR za m2. Stały portfel Grupy, z wyłączeniem starszego, byłego portfela REIT Deutsche Industrie, jest wyceniany na około 1000 EUR za m2.

Monetyzacja biznesu energetycznego

CTP kontynuuje swój plan rozwoju w zakresie wdrażania systemów fotowoltaicznych. Przy średnim koszcie wynoszącym ~750 000 EUR na MWp, Grupa planuje osiągnąć w przypadku tych inwestycji wskaźnik YoC na poziomie 151 TP3T.

W ciągu pierwszych 9 miesięcy Grupa zainstalowała dodatkowe 19 MWp na dachu, które są obecnie podłączane do sieci. Całkowita zainstalowana moc wynosi obecnie 119 MWp.

W okresie 9M-2024 przychody z energii odnawialnej wyniosły 6,0 mln euro, co oznacza wzrost o 10% w ujęciu rok do roku.

Ambicje CTP w zakresie zrównoważonego rozwoju idą w parze z coraz większą liczbą najemców oczekujących systemów fotowoltaicznych, ponieważ zapewniają im one i) większe bezpieczeństwo energetyczne, ii) niższe koszty użytkowania, iii) zgodność z zaostrzonymi przepisami, iv) zgodność z wymaganiami klientów oraz v) możliwość realizacji własnych ambicji ESG.

Wyniki wyceny uzależnione od stanu portfela w przygotowaniu i pozytywnej rewaluacji

Wartość nieruchomości inwestycyjnych („IP”) wzrosła z 12,0 mld euro na dzień 31 grudnia 2023 r. do 13,4 mld euro na dzień 30 września 2024 r., co wynikało głównie z przeniesienia ukończonych projektów z Nieruchomości inwestycyjnych w fazie rozwoju („IPuD”) do IP, akwizycji zwiększających wartość oraz dodatnich przeszacowań.

Wartość IPuD wzrosła o 18,91 TP3T do 1,6 mld euro na dzień 30 września 2024 r., co było spowodowane postępem prac rozwojowych, przy czym większość projektów ma zostać ukończona w czwartym kwartale roku, jak zwykle.

Wartość GAV wzrosła do 15,2 mld euro na dzień 30 września 2024 r., co stanowi wzrost o 11,81 TP3T w porównaniu ze stanem na dzień 31 grudnia 2023 r.

W przypadku wyników za Q1 i Q3, tylko projekty IPuD są ponownie wyceniane. Ponowna wycena w Q3-2024 wyniosła 167,4 mln euro, co daje ponowną wycenę w pierwszych 9 miesiącach na poziomie 604,1 mln euro, co wynika z pozytywnej ponownej wyceny projektów IPuD (+351,2 mln euro), landbank (+26,1 mln euro) i aktywów pozycji (+226,9 mln euro).

Portfel Grupy ma konserwatywne rentowności wyceny, z 80 pb rentowności rewersyjnej, która wzrosła w ciągu ostatnich dwóch lat, osiągając 7,2%. CTP spodziewa się, że rentowności osiągnęły szczyt w sektorze Przemysł i Logistyka w regionie Europy Środkowo-Wschodniej. Wraz z większymi zmianami rentowności na rynkach Europy Zachodniej, różnica rentowności między logistyką Europy Środkowo-Wschodniej a logistyką Europy Zachodniej powróciła do średniej długoterminowej. CTP spodziewa się, że różnica rentowności będzie się dalej zmniejszać w miarę upływu czasu, co jest spowodowane wyższymi oczekiwaniami wzrostu dla regionu Europy Środkowo-Wschodniej.

CTP spodziewa się dalszego pozytywnego wzrostu ERV na skutek nieustającego popytu najemców, na który pozytywnie wpływają sekularne czynniki wzrostu w regionie CEE. Poziomy czynszów w CEE pozostają przystępne; i pomimo silnego wzrostu, zaczęły się od znacznie niższych poziomów bezwzględnych niż w krajach Europy Zachodniej. W ujęciu realnym czynsze na wielu rynkach CEE są nadal niższe niż poziomy z 2010 r.

EPRA NTA na akcję wzrosła z 15,92 € na dzień 31 grudnia 2023 r. do 17,52 € na dzień 30 września 2024 r., co stanowi wzrost o 10,1%. Wzrost ten wynika głównie z ponownej wyceny (+1,29 €), skorygowanego zysku na akcję EPRA specyficznego dla spółki (+0,60 €), częściowo skompensowanego wypłaconą dywidendą (-0,28 €).

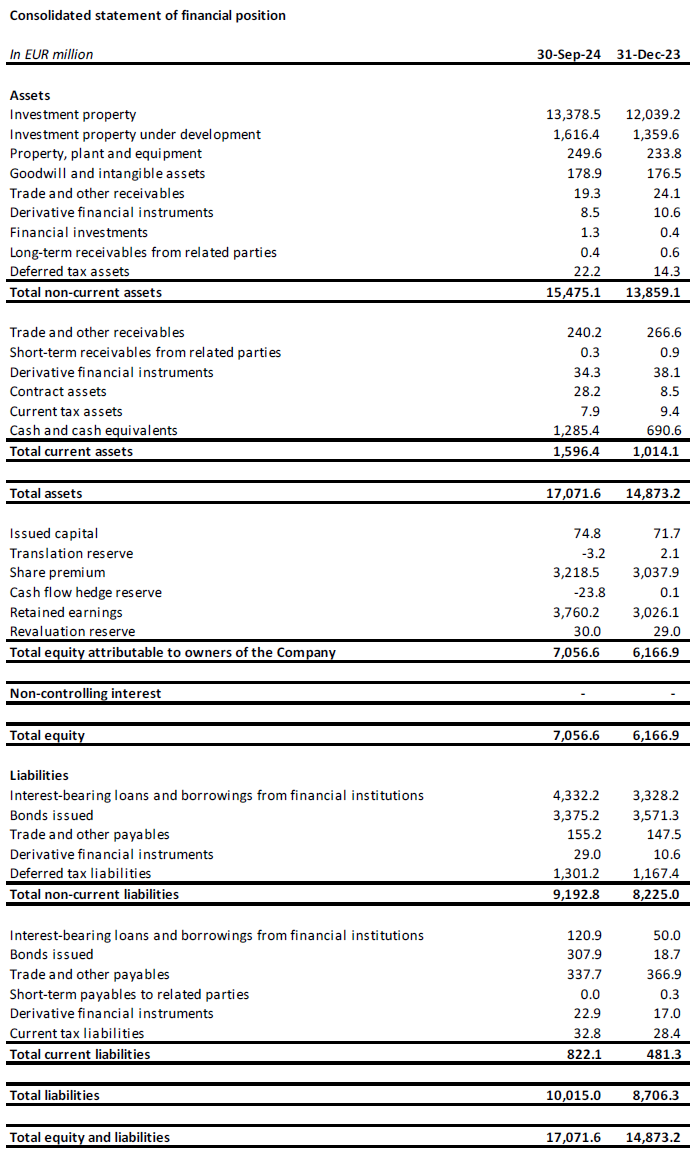

Solidny bilans i silna pozycja płynnościowa

Zgodnie ze swoim proaktywnym i ostrożnym podejściem, Grupa korzysta z solidnej pozycji płynnościowej, aby sfinansować swoje ambicje wzrostu, przy stałym koszcie zadłużenia i konserwatywnym profilu spłaty.

W ciągu pierwszych 9 miesięcy roku Grupa pozyskała 1,8 mld euro:

- Sześcioletnia zabezpieczona linia kredytowa w wysokości 100 mln euro z konsorcjum włoskich i czeskich banków po stałym całkowitym koszcie wynoszącym 4,9%;

- Sześcioletnie zielone obligacje o wartości 750 mln euro przy stopie MS +220 punktów bazowych i kuponie 4,75%;

- Siedmioletni kredyt zabezpieczony w wysokości 90 mln euro w austriackim banku ze stałym całkowitym kosztem wynoszącym 4,9%;

- Siedmioletni kredyt zabezpieczony o wartości 168 mln euro z konsorcjum banków słowackich i austriackich przy stałym całkowitym koszcie wynoszącym 5,1%;

- Wyemitowano w lutym 2024 r. sześcioletnie zielone obligacje o wartości 75 mln euro przy stopie MS +171 punktów bazowych;

- Pięcioletnia niezabezpieczona linia pożyczkowa w wysokości 500 mln euro udzielona przez konsorcjum międzynarodowych banków przy stałym całkowitym koszcie wynoszącym 4,7%; oraz

- Uzupełnienie siedmioletniej zabezpieczonej linii kredytowej o wartości 150 mln euro z konsorcjum włoskich i czeskich banków po stałym całkowitym koszcie 4,35%.

W ciągu roku CTP przeprowadziło również dwie oferty przetargowe obligacji, wykupując obligacje krótkoterminowe o wartości 750 mln euro, uzyskując zysk kapitałowy w wysokości 31,9 mln euro, skracając terminy zapadalności długu przypadające na lata 2025 i 2026 oraz proaktywnie wydłużając profil zapadalności.

Pozycja płynnościowa Grupy wyniosła 1,8 mld euro, na co składało się 1,3 mld euro w gotówce i ekwiwalentach gotówki oraz niewykorzystany kapitał rezerwowy w wysokości 550 mln euro.

Średni koszt zadłużenia CTP wyniósł 2,73% (31 grudnia 2023 r.: 1,95%), przy czym 99,7% długu było stałe lub zabezpieczone do terminu zapadalności. Grupa nie kapitalizuje odsetek od inwestycji, dlatego wszystkie koszty odsetkowe są uwzględniane w rachunku zysków i strat. Średni termin zapadalności długu wyniósł 5,0 lat (31 grudnia 2023 r.: 5,3 roku).

Pierwszy istotny zbliżający się termin zapadalności Grupy wynosi 272 miliony euro[2] obligacja wymagalna w czerwcu 2025 roku, która zostanie spłacona z dostępnych rezerw gotówkowych.

Dzięki ABB wskaźnik LTV spółki CTP na dzień 30 września 2024 r. wyniósł 44,91 TP3T, co stanowi spadek w porównaniu z 46,21 TP3T na dzień 30 czerwca 2024 r.[3]CTP przewiduje, że wskaźnik LTV będzie wykazywał tendencję spadkową, ponieważ wyceny projektów Grupy zostały w pełni zaksięgowane.

Aktywa Grupy o wyższej rentowności, dzięki rentowności portfela brutto na poziomie 6,51 TP3T, przekładają się na zdrowy poziom dźwigni przepływów pieniężnych, co znajduje również odzwierciedlenie w znormalizowanym wskaźniku zadłużenia netto do EBITDA wynoszącym 9,0x (31 grudnia 2023 r.: 9,2x), który Grupa zamierza utrzymać poniżej 10x.

Na dzień 30 września 2024 r. Grupa miała 59% niezabezpieczonego długu i 41% zabezpieczonego długu, przy czym istniała znaczna rezerwa w ramach testu zabezpieczonego długu i testu aktywów nieobciążonych.

W miarę racjonalizacji cen na rynku obligacji warunki stały się bardziej konkurencyjne niż ceny na rynku kredytów bankowych, co pozwoli Grupie na większe przestawienie się na kredytowanie niezabezpieczone.

| 30 września 2024 r. | Przymierze | |

| Test długu zabezpieczonego | 19.5% | 40% |

| Test aktywów wolnych od obciążeń | 190.6% | 125% |

| Wskaźnik pokrycia odsetek | 2,75x | 1.5x |

W trzecim kwartale 2024 r. agencje Moody’s i S&P potwierdziły odpowiednio rating kredytowy CTP na poziomie Baa3 i BBB- ze stabilną perspektywą.

Potwierdzono dywidendę i prognozy

Dynamika wynajmu pozostaje silna, przy silnym popycie najemców i malejącej nowej podaży, co prowadzi do dalszego wzrostu czynszów. CTP jest dobrze przygotowane, aby skorzystać z tych trendów. Portfel Grupy jest wysoce dochodowy i kierowany przez najemców. YoC dla portfela CTP wzrósł do 10,4%, dzięki malejącym kosztom budowy i wzrostowi czynszów. Kolejny etap wzrostu jest wbudowany i finansowany, z 1,9 mln mkw. w budowie na dzień 30 września 2024 r., z celem dostarczenia od 1,2 do 1,3 mln mkw. w 2024 r.

Solidna struktura kapitałowa CTP, zdyscyplinowana polityka finansowa, silny dostęp do rynku kredytowego, wiodący w branży bank gruntów, własna wiedza specjalistyczna w zakresie budownictwa i głębokie relacje z najemcami pozwalają CTP realizować swoje cele. CTP spodziewa się osiągnąć 1,0 miliarda euro przychodów z najmu w 2027 r., dzięki ukończeniom inwestycji, indeksacji i rewersji, i jest na dobrej drodze, aby przed końcem dekady osiągnąć 20 milionów mkw. GLA i 1,2 miliarda euro przychodów z czynszów.

Grupa potwierdza swoją prognozę skorygowanego zysku na akcję EPRA dla poszczególnych spółek na poziomie 0,80–0,82 euro na rok 2024, która ze względu na wzrost akcji po ABB we wrześniu powinna być niższa.

Polityka dywidendowa CTP zakłada wypłatę 70% - 80% skorygowanego EPS EPRA specyficznego dla Spółki. Domyślną dywidendą jest scrip, ale akcjonariusze mogą zdecydować się na wypłatę dywidendy w gotówce.

WEBCAST I TELEKONFERENCJA DLA ANALITYKÓW I INWESTORÓW

Dziś o godzinie 9 rano (GMT) i 10 rano (CET) Spółka przeprowadzi prezentację wideo i sesję pytań i odpowiedzi dla analityków i inwestorów, za pośrednictwem transmisji internetowej na żywo i połączenia konferencyjnego audio.

Aby obejrzeć transmisję na żywo, należy zarejestrować się na stronie:

https://www.investis-live.com/ctp/6707916fb2cedb000e393936/laper

Aby dołączyć do prezentacji telefonicznie, należy wybrać jeden z poniższych numerów i wprowadzić kod dostępu uczestnika 427163.

Niemcy +49 32 22109 8334

Francja +33 9 70 73 39 58

Holandia +31 85 888 7233

Wielka Brytania +44 20 3936 2999

Stany Zjednoczone +1 646 787 9445

Naciśnij *1, aby zadać pytanie, *2, aby wycofać pytanie lub *0, aby uzyskać pomoc operatora.

Nagranie będzie dostępne na stronie internetowej CTP w ciągu 24 godzin od prezentacji: https://www.ctp.eu/investors/financial-reports/

KALENDARZ FINANSOWY CTP

| Działanie | Data |

| Wyniki za rok 2024 | 27 lutego 2025 r |

| Doroczne Walne Zgromadzenie | 22 kwietnia 2025 |

| Wyniki za I kw. 2025 r. | 8 maja 2025 |

| Wyniki H1-2025 | 7 sierpnia 2025 |

| Dni Rynku Kapitałowego | 24-25 września 2025 r. |

| Wyniki za III kwartał 2025 r. | 6 listopada 2025 |

DANE KONTAKTOWE DLA ANALITYKÓW I INWESTORÓW:

Maarten Otte, dyrektor ds. relacji inwestorskich

Telefon komórkowy: +420 730 197 500

E-mail: maarten.otte@ctp.eu

DANE KONTAKTOWE DLA MEDIÓW:

Patryk Statkiewicz, Group Head of Marketing & PR

Telefon komórkowy: +31 (0) 629 596 119

E-mail: patryk.statkiewicz@ctp.eu

O CTP

CTP jest największym notowanym właścicielem, deweloperem i zarządcą nieruchomości logistycznych i przemysłowych w Europie według powierzchni najmu brutto, posiadając 12,6 mln mkw. GLA w 10 krajach na dzień 30 września 2024 r. CTP certyfikuje wszystkie nowe budynki zgodnie z BREEAM Very Good lub Better i uzyskał ocenę ESG znikomego ryzyka od Sustainalytics, podkreślając zaangażowanie w zrównoważony biznes. Aby uzyskać więcej informacji, odwiedź korporacyjną stronę internetową CTP: www.ctp.eu

Zastrzeżenie

Niniejszy komunikat zawiera pewne stwierdzenia dotyczące przyszłości w odniesieniu do sytuacji finansowej, wyników działalności i działalności CTP. Te stwierdzenia dotyczące przyszłości można zidentyfikować poprzez użycie terminologii dotyczącej przyszłości, w tym terminów "uważa", "szacuje", "planuje", "projektuje", "przewiduje", "oczekuje", "zamierza", "cele", "może", "dąży", "prawdopodobnie", "byłby", "mógłby", "może mieć", "będzie" lub "powinien" lub, w każdym przypadku, ich negatywnych lub innych odmian lub porównywalnej terminologii. Stwierdzenia dotyczące przyszłości mogą i często różnią się istotnie od rzeczywistych wyników. W związku z tym nie należy przywiązywać nadmiernej wagi do jakichkolwiek stwierdzeń dotyczących przyszłości. Niniejsza informacja prasowa zawiera informacje poufne w rozumieniu art. 7 ust. 1 rozporządzenia (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. (rozporządzenie w sprawie nadużyć na rynku).

[1] W przypadku połączenia lokalnego wskaźnika CPI oraz wskaźnika CPI w UE-27/strefie euro, tylko ograniczona liczba ograniczeń.

[2] Pozostała kwota po rozliczeniu wezwania w dniu 28 czerwca 2024 r.

[3] Na dzień 30 września 2024 r. rozliczono jedynie 227 mln euro akcji w wolnym obrocie, natomiast 73 mln euro akcji subskrybowanych przez prezesa zarządu i założyciela rozliczono w pierwszym tygodniu października po wypłacie dywidendy

Zapisz się do naszego newslettera

Otrzymuj najświeższe informacje od lidera rynku nieruchomości przemysłowych prosto do swojej skrzynki odbiorczej.