CTP NV Q1-2024 Ergebnisse

CTP meldet UNTERNEHMENSSPEZIFISCHEN BEREINIGTEN EPRA EPS VON 0,20 €, BEDINGT DURCH STARKES VERGLEICHBARES MIETWACHSTUM VON 5,01 TP3T; EPRA NTA PRO AKTIE STEIGT AUF 16,50 €

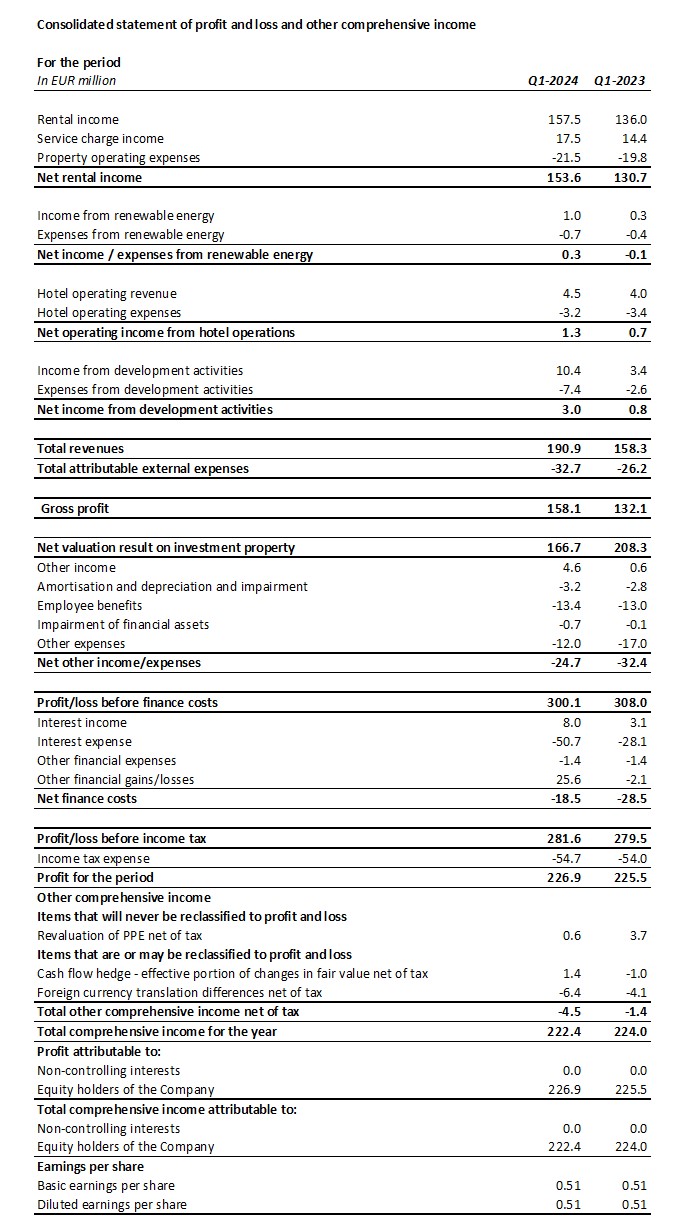

AMSTERDAM, 9. Mai 2024 – CTP NV (CTPNV.AS), („CTP“, die „Gruppe“ oder das „Unternehmen“) verzeichnete im 1. Quartal 2024 Nettomieteinnahmen von 153,6 Millionen Euro, ein Plus von 17,51 TP3T im Vergleich zum Vorjahr, und ein vergleichbares Mietwachstum von 5,01 TP3T im Vergleich zum Vorjahr, das hauptsächlich auf Indexierung und Rücknahme bei Neuverhandlungen und auslaufenden Mietverträgen zurückzuführen ist. Zum 31. März 2024 beliefen sich die vertraglich vereinbarten Einnahmen für die nächsten 12 Monate auf 742 Millionen Euro und die Auslastung zum Quartalsende auf 931 TP3T.

Im Quartal lieferte CTP 169.000 m² bei einem YoC von 10,71 TP3T und vermietete bei Fertigstellung 951 TP3T, wodurch das Bestandsportfolio der Gruppe auf 12,0 Millionen m² vermietbare Fläche anstieg, während der Bruttovermögenswert („GAV“) um 2,81 TP3T auf 14,0 Milliarden Euro stieg. Der EPRA NTA pro Aktie stieg im Quartal um 3,71 TP3T auf 16,50 Euro.

Der unternehmensspezifische bereinigte EPRA-Gewinn stieg im Vergleich zum Vorjahr um 11,71 TP3T auf 87,4 Millionen Euro. Der unternehmensspezifische bereinigte EPRA-Gewinn von CTP belief sich auf 0,20 Euro, ein Anstieg um 10,71 TP3T. Die Gruppe bestätigt ihre Prognose für den unternehmensspezifischen bereinigten EPRA-Gewinn von 0,80 bis 0,82 Euro für 2024.

Zum 31. März 2024 beliefen sich die im Bau befindlichen Projekte auf insgesamt 2,0 Millionen Quadratmeter, von denen die meisten im Jahr 2024 fertiggestellt werden. Bei vollständiger Vermietung sind potenzielle Mieteinnahmen von 146 Millionen Euro und eine erwartete Rendite auf die Anschaffungskosten von 10,31 TP3T zu erwarten.

Der Grundstücksbestand der Gruppe von 23,1 Millionen Quadratmetern, von denen 17,5 Millionen Quadratmeter Eigentum und in der Bilanz ausgewiesen sind, bietet CTP erhebliches, gesichertes zukünftiges Wachstumspotenzial. Bei einem angenommenen Bauverhältnis von 2 Quadratmetern Land zu 1 Quadratmeter Bruttomietfläche ist CTP in der Lage, auf seinem gesicherten Grundstücksbestand über 11 Millionen Quadratmeter Bruttomietfläche zu bauen. CTPs Grundstücksbestand in der Bilanz wird zu etwa 50 € pro Quadratmeter gehalten und die Baukosten betragen durchschnittlich etwa 500 € pro Quadratmeter, was die Gesamtinvestitionskosten auf etwa 600 € pro Quadratmeter bringt. Das Bestandsportfolio der Gruppe wird mit etwa 950 € pro Quadratmeter bewertet, was ein Neubewertungspotenzial von 350 € pro Quadratmeter gebauter Bruttomietfläche bedeutet. CTP erwartet auch, weitere Grundstückskäufe zu tätigen, um sein zukünftiges Wachstumspotenzial zu steigern, wobei die Erfolgsbilanz der Gruppe darin besteht, über 10% neue Bruttomietfläche pro Jahr zu liefern.

Die Nachfrage nach Industrie- und Logistikimmobilien in der CEE-Region wird von strukturellen Nachfragetreibern wie der Professionalisierung von Lieferketten durch 3PLs, E-Commerce und Nearshoring und Friend-Shoring der Mieter getrieben, da die CEE-Region die kostengünstigsten Standorte in Europa bietet. Wir haben mittlerweile fast 101 TP3T unseres Portfolios an asiatische Mieter vermietet, die in Europa für Europa produzieren.

Seit unserem Börsengang im März 2021 haben wir die Bruttomietfläche von 5,9 Millionen auf 12,0 Millionen mehr als verdoppelt, den EPRA NTA pro Aktie um 98% von 8,32 € auf 16,50 € gesteigert und die vertraglich vereinbarten Einnahmen für die nächsten 12 Monate um 116% von 344 Millionen € auf 742 Millionen € erhöht. Dies ist erst der Anfang, denn die nächste Wachstumsphase ist mit unseren 2 Millionen m² Bruttomietfläche im Bau und 23,1 Millionen m² Landreserve bereits gesichert.

Wir sind zuversichtlich, dass wir unsere ehrgeizigen Ziele erreichen und noch vor Ende des Jahrzehnts eine Bruttomietfläche von 20 Millionen Quadratmetern sowie jährliche Mieteinnahmen von über 1,2 Milliarden erzielen können.“

Wichtigste Highlights

| In Mio. € | 1. Quartal 2024 | Q1-2023 | % Erhöhung |

| Bruttomieteinnahmen | 157.5 | 136.0 | +15.8% |

| Netto-Mieteinnahmen | 153.6 | 130.7 | +17.5% |

| Netto-Bewertungsergebnis aus als Finanzinvestition gehaltenen Immobilien | 166.7 | 208.3 | -20.0% |

| Gewinn des Berichtszeitraums | 226.9 | 225.5 | +0.6% |

| Unternehmensspezifisches bereinigtes EPRA-Ergebnis | 87.4 | 78.3 | +11.7% |

| In € | 1. Quartal 2024 | Q1-2023 | % Erhöhung |

| Unternehmensspezifisches bereinigtes EPRA EPS | 0.20 | 0.18 | +10.7% |

| In Mio. € | 31. März 2024 | 31. Dez. 2023 | % Erhöhung |

| Als Finanzinvestition gehaltene Immobilien ("IP") | 12,244.8 | 12,039.2 | +1.7% |

| Als Finanzinvestition gehaltene Immobilien in Entwicklung ("IPuD") | 1,523.6 | 1,359.6 | +12.1% |

| 31. März 2024 | 31. Dez. 2023 | % Erhöhung | |

| EPRA NTA je Aktie | €16.5 | €15.92 | +3.7% |

| Erwartetes Jahresergebnis der im Bau befindlichen Projekte | 10.3% | 10.3% | |

| LTV | 45.9% | 46.0% |

Weiterhin starke Mieternachfrage, 131 TP3T mehr Quadratmeter unter Vertrag als im Vorjahresquartal

Im ersten Quartal 2024 unterzeichnete CTP Mietverträge über 336.000 m², ein Anstieg um 131 TP3T im Vergleich zum ersten Quartal 2023, mit vertraglich vereinbarten jährlichen Mieteinnahmen von 23 Millionen Euro und einer durchschnittlichen Monatsmiete pro m² von 5,65 Euro (erstes Quartal 2023: 5,31 Euro).

| Unterzeichnete Mietverträge nach Quadratmetern | Q1 | Q2 | Q3 | Q4 | FY |

| 2023 | 297,000 | 552,000 | 585,000 | 542,000 | 1,976,000 |

| 2024 | 336,000 |

| Durchschnittliche monatliche Mietverträge pro Quadratmeter (€) | Q1 | Q2 | Q3 | Q4 | FY |

| 2023 | 5.31 | 5.56 | 5.77 | 5.81 | 5.69 |

| 2024 | 5.65 |

Etwa zwei Drittel dieser Mietverträge wurden mit bestehenden Mietern abgeschlossen, was dem Geschäftsmodell von CTP entspricht, mit bestehenden Mietern in bestehenden Parks zu wachsen.

Der durchschnittliche Marktanteil von CTP in der Tschechischen Republik, Rumänien, Ungarn und der Slowakei liegt zum 30. September 2023 bei 27,51 TP3T, und die Gruppe bleibt der größte Eigentümer und Entwickler von Industrie- und Logistikimmobilien in diesen Märkten. Auch in Serbien und Bulgarien ist die Gruppe Marktführer.

Mit über 1.000 Kunden verfügt CTP über eine breite und diversifizierte internationale Mieterbasis, die aus erstklassigen Unternehmen mit hoher Bonität besteht. Die Mieter von CTP repräsentieren ein breites Spektrum von Branchen, darunter die verarbeitende Industrie, Hightech/IT, die Automobilbranche sowie E-Commerce, Einzelhandel, Großhandel und Drittlogistik. Dieser Mieterstamm ist stark diversifiziert, wobei kein einzelner Mieter mehr als 2,5% der jährlichen Mieteinnahmen auf sich vereint, was zu einem stabilen Einkommensstrom führt. Auf die 50 größten Mieter von CTP entfallen nur 33,3% der Mieteinnahmen, und die meisten von ihnen befinden sich in mehreren CTP-Parks.

Die Belegungsrate des Unternehmens belief sich auf 931 TP3T. Die Kundenbindungsrate der Gruppe bleibt mit 941 TP3T (Q1-2023: 951 TP3T) stark und zeigt die Fähigkeit von CTP, langjährige Kundenbeziehungen zu nutzen. Die Portfolio-WAULT betrug 6,6 Jahre (GJ-2023: 6,6 Jahre) und entsprach damit dem Ziel des Unternehmens von >6 Jahren.

Die Höhe der Mieteinnahmen belief sich im 1. Quartal 2024 auf 99,91 TP3T (GJ 2023: 99,91 TP3T), ohne dass sich das Zahlungsprofil verschlechterte.

Die Mieteinnahmen beliefen sich auf 157,5 Millionen Euro, was einem absoluten Anstieg von 15,81 TP3B gegenüber dem Vorjahr entspricht. Auf vergleichbarer Basis stiegen die Mieteinnahmen um 5,01 TP3B, was hauptsächlich auf Indexierung und Rücknahme bei Neuverhandlungen und auslaufenden Mietverträgen zurückzuführen ist.

Die Gruppe hat Maßnahmen ergriffen, um den Verlust von Servicegebühren zu begrenzen, insbesondere in der Tschechischen Republik und in Deutschland, was zu einer Verbesserung des Verhältnisses von Nettomieteinnahmen zu Mieteinnahmen von 96,01 TP3T im ersten Quartal 2023 auf 97,51 TP3T im ersten Quartal 2024 führte. Folglich stiegen die Nettomieteinnahmen im Vergleich zum Vorjahr um 17,51 TP3T.

Ein zunehmender Anteil der Mieteinnahmen aus dem Anlageportfolio von CTP profitiert von einem Inflationsschutz. Seit Ende 2019 enthalten alle neuen Mietverträge der Gruppe eine doppelte Indexierungsklausel, die die jährlichen Mieterhöhungen als den höheren der folgenden Werte berechnet:

- eine feste Erhöhung von 1,5%-2,5% pro Jahr; oder

- der Verbraucherpreisindex[1].

Zum 31. März 2024 enthalten 68% der durch das Portfolio der Gruppe generierten Erträge diese doppelte Indexierungsklausel, und die Gruppe erwartet einen weiteren Anstieg.

Das Umkehrpotential liegt bei 14,5%[2]. Es wurden kontinuierlich neue Mietverträge über dem ERV abgeschlossen, was ein anhaltend starkes Wachstum der Marktmieten und stützende Bewertungen verdeutlicht.

Die vertraglich vereinbarten Einnahmen für die nächsten 12 Monate beliefen sich zum 31. März 2024 auf 742 Millionen Euro, was einem Anstieg von 18,21 TP3T gegenüber dem Vorjahr entspricht und das starke Cashflow-Wachstum des Anlageportfolios von CTP verdeutlicht.

Q1-2024 Entwicklungen mit einem 10.7% YoC und 95% bei Lieferung ausgeliefert

CTP setzte seine disziplinierten Investitionen in seine hochprofitable Pipeline fort.

Im ersten Quartal 2024 stellte die Gruppe 169.000 m² Bruttomietfläche (Q1-2023: 223.000 m²) fertig, etwas weniger als im Vorjahr, als mehrere Projekte online gingen, die im Jahr 2022 aufgrund der höheren Baukosten verschoben wurden. Die Entwicklungen wurden mit einem YoC von 10,71 TP3T fertiggestellt, 951 TP3T vermietet und werden vertraglich vereinbarte jährliche Mieteinnahmen von 9,8 Millionen Euro generieren, weitere 0,6 Millionen Euro werden hinzukommen, wenn sie vollständig vermietet sind.

Zu den wichtigsten Lieferungen im ersten Quartal 2024 zählten: 39.000 m² im CTPark Zabrze, 34.000 m² im CTPark Novi Sad East, 24.000 m² im CTPark Bucharest West und 23.000 m² im CTPark Katowice.

Während die durchschnittlichen Baukosten im Jahr 2022 bei rund 550 € pro Quadratmeter lagen, beliefen sie sich im Jahr 2023 und im ersten Quartal 2024 auf 500 € pro Quadratmeter. CTP geht davon aus, dass sie bis 2024 auf diesem Niveau bleiben werden. Dies ermöglicht es der Gruppe, weiterhin ihr branchenführendes YoC von über 10% zu erreichen, was auch durch das einzigartige Parkmodell von CTP und die hauseigene Bau- und Beschaffungskompetenz unterstützt wird.

Ende Q3-2023 hatte die Gruppe 1,9 Mio. m² Gebäude im Bau mit einem potenziellen Mietertrag von 139 Mio. € und einem erwarteten YoC von 10,6%. CTP kann auf eine lange Erfolgsbilanz zurückblicken, wenn es darum geht, durch mietergeführte Entwicklung in den bestehenden Parks nachhaltiges Wachstum zu erzielen. 68% der im Bau befindlichen Projekte der Gruppe befinden sich in bestehenden Parks, während 25% auf neue Parks - hauptsächlich in Polen - entfallen, die das Potenzial haben, auf mehr als 100.000 m² GLA ausgebaut zu werden. Die für 2023 geplanten Auslieferungen sind mit 77% vorvermietet, und CTP erwartet, dass bei der Auslieferung 80%-90% vorvermietet sein werden, was im Einklang mit der historischen Performance steht. Da CTP in den meisten Märkten als Generalunternehmer auftritt, hat das Unternehmen die volle Kontrolle über den Prozess und den Zeitplan der Auslieferungen, was es dem Unternehmen ermöglicht, die Auslieferung je nach Mieternachfrage zu beschleunigen oder zu verlangsamen und gleichzeitig den Mietern Flexibilität in Bezug auf die Gebäudeanforderungen zu bieten.

Im Jahr 2024 strebt die Gruppe je nach Mieternachfrage zwischen 1 und 1,5 Millionen Quadratmeter an. Die derzeit unterzeichneten Mietverträge für 57.000 Quadratmeter zukünftiger Projekte, deren Bau noch nicht begonnen hat, sind ein weiteres Beispiel für die anhaltende Nachfrage der Mieter.

Der Grundstücksbestand von CTP belief sich zum 31. März 2024 auf 23,1 Millionen Quadratmeter (31. Dezember 2023: 23,4 Millionen Quadratmeter), wodurch das Unternehmen sein Ziel von 20 Millionen Quadratmetern Bruttomietfläche bis zum Ende des Jahrzehnts erreichen kann. Die Gruppe konzentriert sich darauf, den bestehenden Grundstücksbestand zu mobilisieren, um die Erträge zu maximieren, während sie gleichzeitig eine disziplinierte Kapitalallokation bei der Aufstockung des Grundstücksbestands beibehält. 581 TP3T des Grundstücksbestands befinden sich in den bestehenden Parks von CTP, während 331 TP3T in oder neben neuen Parks liegen, die das Potenzial haben, auf über 100.000 Quadratmeter anzuwachsen. 241 TP3T des Grundstücksbestands waren durch Optionen gesichert, während die restlichen 761 TP3T Eigentum waren und dementsprechend in der Bilanz ausgewiesen wurden.

Monetarisierung des Energiegeschäfts

CTP ist mit seinem Ausbauplan für den Ausbau von Photovoltaikanlagen auf Kurs. Bei durchschnittlichen Kosten von ca. 750.000 € pro MWp strebt die Gruppe für diese Investitionen ein YoC von 15% an.

Im ersten Quartal 2024 hat die Gruppe weitere 8 MWp auf dem Dach installiert, die derzeit ans Netz angeschlossen werden. Die gesamte installierte Leistung beträgt nun 108 MWp.

Die Nachhaltigkeitsbestrebungen von CTP gehen Hand in Hand mit der Tatsache, dass immer mehr Mieter Photovoltaikanlagen nachfragen, da sie ihnen i) eine verbesserte Energiesicherheit, ii) niedrigere Nutzungskosten, iii) die Einhaltung strengerer Vorschriften, iv) die Erfüllung der Anforderungen ihrer Kunden und v) die Möglichkeit bieten, ihre eigenen ESG-Ambitionen zu erfüllen.

Pipeline treibt Bewertungsergebnisse an

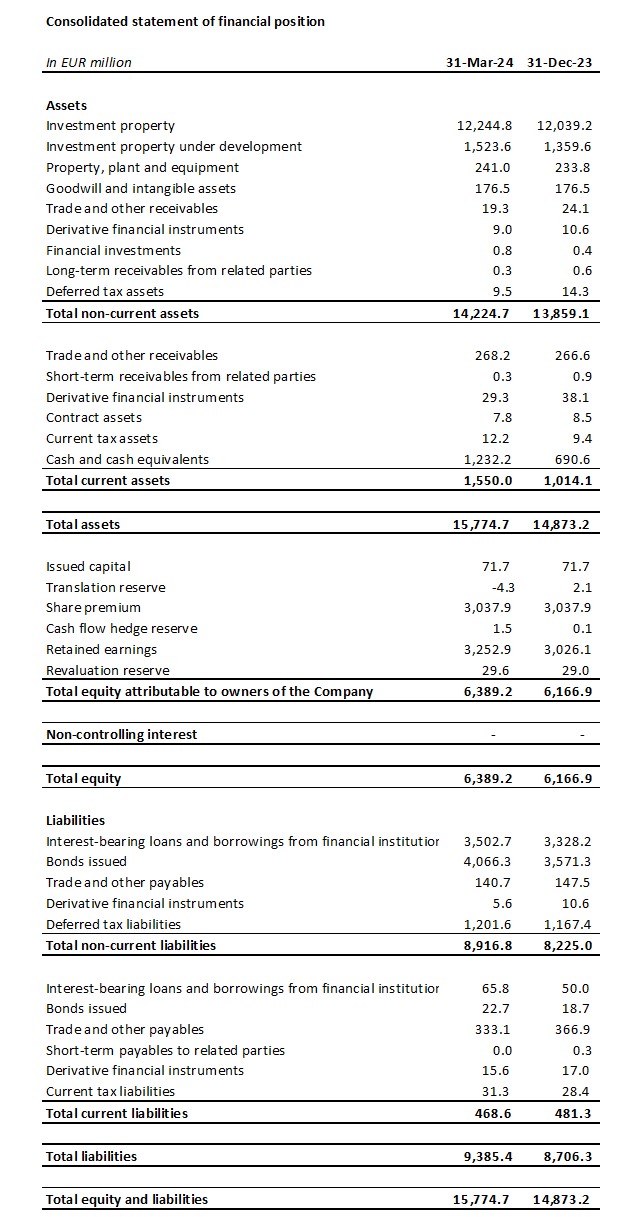

Der Wert der als Finanzinvestition gehaltenen Immobilien („IP“) stieg von 12,0 Milliarden Euro zum 31. Dezember 2023 auf 12,2 Milliarden Euro zum 31. März 2024, was hauptsächlich auf die Übertragung abgeschlossener Projekte von als Finanzinvestition gehaltenen Immobilien in Entwicklung („IPuD“) zu IP zurückzuführen ist.

Die IPuD stiegen zum 31. März 2024 um 12,11 TP3T auf 1,5 Milliarden Euro, was auf den Entwicklungsfortschritt zurückzuführen ist, wobei die meisten Projekte wie üblich in der zweiten Jahreshälfte abgeschlossen werden sollen.

Der GAV stieg zum 31. März 2024 auf 14,0 Milliarden Euro, ein Anstieg um 2,81 TP3T gegenüber dem 31. Dezember 2023.

Die Neubewertung im 1. Quartal 2024 belief sich auf 166,7 Millionen Euro und war auf eine Neubewertung von IPuD-Projekten zurückzuführen. Sie lag damit leicht unter den 208,3 Millionen Euro des 1. Quartals 2023.

Das Portfolio der Gruppe weist konservative Bewertungsrenditen auf, wobei die Rendite zwischen dem 30. Juni 2022 und dem 31. Dezember 2023 um 80 Basispunkte auf 7,21 TP3T gestiegen ist. Mit den größeren Renditeschwankungen auf den westeuropäischen Märkten ist die Renditedifferenz zwischen der CEE- und der westeuropäischen Logistik wieder auf dem langfristigen Durchschnitt. CTP geht davon aus, dass die Renditedifferenz aufgrund der höheren Wachstumserwartungen für die CEE-Region weiter sinken wird.

CTP erwartet ein weiteres positives ERV-Wachstum aufgrund der anhaltenden Mieternachfrage, die von den säkularen Wachstumsfaktoren in der CEE-Region positiv beeinflusst wird. Zumal das Mietniveau in CEE weiterhin erschwinglich bleibt, da es trotz des starken Wachstums von einem deutlich niedrigeren absoluten Niveau als in den westeuropäischen Ländern ausgegangen ist. Real liegen die Mieten in vielen CEE-Märkten immer noch unter dem Niveau von 2010.

Der EPRA NTA pro Aktie stieg von 15,92 € zum 31. Dezember 2023 auf 16,50 € zum 31. März 2024, was einem Anstieg von 3,71 TP3T entspricht. Der Anstieg ist hauptsächlich auf die Neubewertung (+0,37 €), das unternehmensspezifische angepasste EPRA EPS (+0,20 €) und andere (+0,01 €) zurückzuführen.

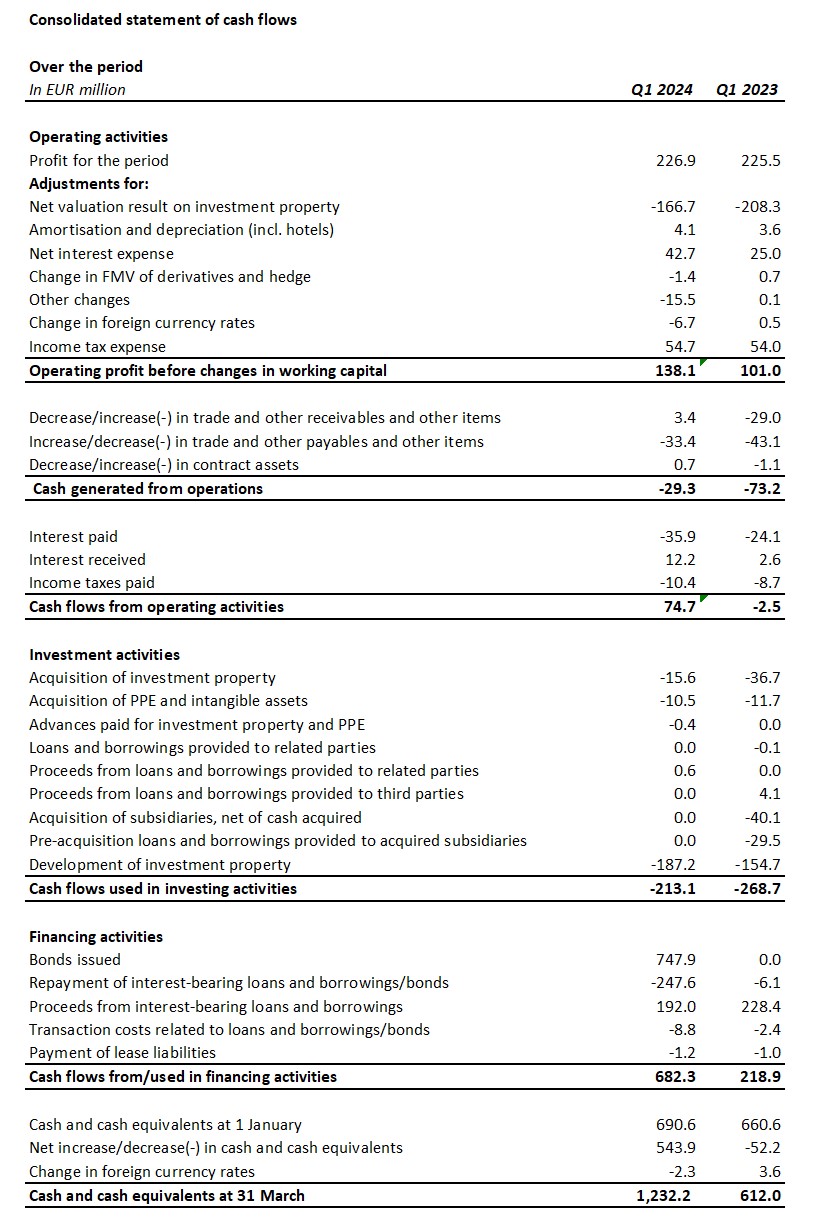

Robuste Bilanz und starke Liquiditätsposition

Im Einklang mit ihrem proaktiven und umsichtigen Ansatz profitiert die Gruppe von einer soliden Liquiditätsposition, um ihre Wachstumsambitionen zu finanzieren, mit festen Kosten für Schulden und einem konservativen Rückzahlungsprofil.

Im ersten Quartal 2024 hat die Gruppe 940 Millionen Euro aufgebracht:

- Eine besicherte Darlehensfazilität in Höhe von 100 Millionen Euro mit einer Laufzeit von 6 Jahren und einem Konsortium aus einer italienischen und tschechischen Bank zu festen Gesamtkosten von 4,91 TP3T;

- Eine grüne Anleihe im Wert von 750 Millionen Euro mit sechsjähriger Laufzeit zu MS +220 Basispunkten und einem Kupon von 4,751 TP3T; und

- Ein besicherter Kredit in Höhe von 90 Millionen Euro mit einer Laufzeit von sieben Jahren bei einer österreichischen Bank zu festen Gesamtkosten von 4,91 TP3T.

Im Mai unterzeichnete die Gruppe außerdem mit einem Konsortium aus slowakischen und österreichischen Banken einen besicherten Kredit über sieben Jahre in Höhe von 168 Millionen Euro.

Gleichzeitig mit der Emission der Anleihe schloss CTP auch ein Übernahmeangebot im Wert von 250 Millionen Euro für kurzfristige Laufzeiten ab und verwaltete und verlängerte so proaktiv sein Fälligkeitsprofil.

Da die Preisgestaltung auf dem Anleihenmarkt rationalisiert wurde, sind die Konditionen nun mit der Preisgestaltung auf dem Bankkreditmarkt konkurrenzfähig.

Die Pro-forma-Liquiditätsposition der Gruppe für die im Mai unterzeichnete Kreditlinie belief sich auf 2,0 Milliarden Euro, davon 1,4 Milliarden Euro an Pro-forma-Barmitteln und Barmitteläquivalenten sowie einem nicht in Anspruch genommenen RCF von 550 Millionen Euro.

Die durchschnittlichen Fremdkapitalkosten von CTP beliefen sich auf 2,131 TP3T (31. Dezember 2023: 1,951 TP3T), wobei 99,61 TP3T der Schulden bis zur Fälligkeit festgeschrieben oder abgesichert waren. Die durchschnittliche Laufzeit der Schulden betrug 5,2 Jahre (31. Dezember 2023: 5,3 Jahre).

Die erste wesentliche bevorstehende Fälligkeit des Konzerns beträgt 425 Millionen Euro[3] Anleihe mit Fälligkeit im Juni 2025, die aus verfügbaren Barreserven zurückgezahlt wird.

Der LTV von CTP belief sich zum 31. März 2024 auf 45,91 TP3T, 10 Basispunkte weniger als der zum 31. Dezember 2023 (46,01 TP3T). CTP erwartet einen Rückgang des LTV, da die Neubewertungen der Entwicklungen der Gruppe vollständig ausgebucht sind.

Der LTV liegt leicht über dem Ziel des Unternehmens von 40%-45%, das der Konzern angesichts der höheren Bruttoportfoliorendite von 6,7% für angemessen hält. Die ertragreicheren Vermögenswerte führen zu einem gesunden Cashflow-Hebeleffekt, der sich auch im normalisierten Verhältnis von Nettoverschuldung zu EBITDA von 9,1x (31. Dezember 2023: 9,2x) widerspiegelt, das der Konzern unter 10x halten möchte.

Die Gruppe verfügte zum 31. März 2024 über 621 TP3T unbesicherte Schulden und 381 TP3T besicherte Schulden, mit reichlich Spielraum im Rahmen ihrer Verpflichtungen aus dem Secured Debt Test und dem Unencumbered Asset Test.

| 31. März 2024 | Bund | |

| Test für besicherte Schulden | 18.7% | 40% |

| Test unbelasteter Vermögenswerte | 180.7% | 125% |

| Zinsdeckungsgrad | 3,4-fach | 1.5x |

Im dritten Quartal 2023 bestätigten Moody's und S&P das Kreditrating von CTP (Baa3 bzw. BBB-), beide mit stabilem Ausblick.

Anleitung bestätigt

Die Vermietungsdynamik bleibt stark, mit einer robusten Mieternachfrage und einem sinkenden Neuangebot, was zu einem anhaltenden Mietwachstum führt.

CTP ist gut positioniert, um von diesen Trends zu profitieren. Die Pipeline der Gruppe ist hochprofitabel und mieterorientiert. Der YoC für die Pipeline von CTP stieg auf 10,31 TP3T, während das Ziel für neue Projekte in den Kernmärkten Mittel- und Osteuropas dank sinkender Baukosten und Mietwachstum bei 111 TP3T liegt. Die nächste Wachstumsstufe ist gebaut und finanziert, wobei sich zum 31. Dezember 2023 2,0 Millionen Quadratmeter im Bau befinden und das Ziel besteht, im Jahr 2024 zwischen 1 und 1,5 Millionen Quadratmeter zu liefern.

Dank der robusten Kapitalstruktur, der disziplinierten Finanzpolitik, des guten Zugangs zum Kreditmarkt, der branchenführenden Grundstücksbank, der hauseigenen Baukompetenz und der intensiven Mieterbeziehungen von CTP kann CTP seine Ziele erreichen. CTP geht davon aus, im Jahr 2027 Mieteinnahmen in Höhe von 1,0 Mrd.

Die Gruppe bestätigt ihre unternehmensspezifische bereinigte EPRA-EPS-Prognose für 2024 in Höhe von 0,80 bis 0,82 Euro.

Die Dividendenpolitik von CTP besteht darin, 70% - 80% des unternehmensspezifischen bereinigten EPRA EPS auszuschütten. Die Standarddividende ist eine Aktiendividende, aber die Aktionäre können sich auch für eine Barauszahlung der Dividende entscheiden.

WEBCAST UND TELEFONKONFERENZ FÜR ANALYSTEN UND INVESTOREN

Heute um 9 Uhr (GMT) und 10 Uhr (MEZ) wird das Unternehmen eine Videopräsentation und eine Fragerunde für Analysten und Investoren über einen Live-Webcast und eine Telefonkonferenz abhalten.

Um den Live-Webcast zu sehen, registrieren Sie sich bitte im Voraus unter:

https://www.investis-live.com/ctp/661965f072fa7d130062b65a/nwok

Um an der Präsentation per Telefon teilzunehmen, wählen Sie bitte eine der folgenden Nummern und geben Sie den Teilnehmer-Zugangscode ein 235265.

Deutschland +49 32 22109 8334

Frankreich +33 9 70 73 39 58

Die Niederlande +31 85 888 7233

Vereinigtes Königreich +44 20 3936 2999

Vereinigte Staaten +1 646 787 9445

Drücken Sie *1, um eine Frage zu stellen, *2, um Ihre Frage zurückzuziehen, oder *0 für die Unterstützung durch die Vermittlung.

Eine Aufzeichnung wird innerhalb von 24 Stunden nach der Präsentation auf der Website des CTP zur Verfügung stehen: https://www.ctp.eu/investors/financial-reports/

CTP-FINANZKALENDER

| Aktion | Datum |

| Zahlungstermin – Schlussdividende 2023 | 20. Mai 2024 |

| H1-2024 Ergebnisse | 8. August 2024 |

| Kapitalmarkttag (Bukarest, Rumänien) | 25./26. September 2024 |

| Q3-2024 Ergebnisse | 6. November 2024 |

| Ergebnisse für das Geschäftsjahr 2024 | 27. Februar 2025 |

KONTAKTINFORMATIONEN FÜR ANALYSTEN- UND INVESTORENANFRAGEN:

Maarten Otte, Leiter der Abteilung Investor Relations

Mobil: +420 730 197 500

E-Mail: [email protected]

KONTAKTANGABEN FÜR MEDIENANFRAGEN:

Patryk Statkiewicz, Gruppenleiter für Marketing und PR

Mobil: +31 (0) 629 596 119

E-Mail: [email protected]

Über CTP

CTP ist Europas größter börsennotierter Eigentümer, Entwickler und Verwalter von Logistik- und Industrieimmobilien, gemessen an der vermietbaren Bruttogeschossfläche, und verfügt zum 31. März 2023 über 10,9 Millionen Quadratmeter GLA in 10 Ländern. CTP zertifiziert alle neuen Gebäude nach BREEAM Very good oder besser und erhielt von Sustainalytics das ESG-Rating "Low-Risk", was sein Engagement für ein nachhaltiges Unternehmen unterstreicht. Weitere Informationen finden Sie auf der Unternehmenswebsite von CTP: ctp.eu www.ctp.eu

Haftungsausschluss

Diese Mitteilung enthält bestimmte zukunftsgerichtete Aussagen über die Finanzlage, die Betriebsergebnisse und die Geschäftstätigkeit von CTP. Diese zukunftsgerichteten Aussagen können durch die Verwendung von zukunftsgerichteter Terminologie identifiziert werden, einschließlich der Begriffe "glaubt", "schätzt", "plant", "projiziert", "antizipiert", "erwartet", "beabsichtigt", "zielt ab", "kann", "zielt ab", "wahrscheinlich", "würde", "könnte", "kann haben", "wird" oder "sollte" oder, in jedem Fall, deren negative oder andere Varianten oder vergleichbare Terminologie. Zukunftsgerichtete Aussagen können und werden oft erheblich von den tatsächlichen Ergebnissen abweichen. Aus diesem Grund sollte kein unangemessener Einfluss auf zukunftsgerichtete Aussagen genommen werden. Diese Pressemitteilung enthält Insiderinformationen im Sinne von Artikel 7 Absatz 1 der Verordnung (EU) 596/2014 vom 16. April 2014 (Marktmissbrauchsverordnung).

[1] Mit einer Mischung aus lokalem und EU-27-/Eurozonen-VPI, nur begrenzte Anzahl an Obergrenzen.

[2] Stand 31. Dezember 2023

[3] Ausstehender Betrag nach Abwicklung des Übernahmeangebots am 7. Februar 2024.

Melden Sie sich für unseren Newsletter an

Erhalten Sie die neuesten Erkenntnisse vom Marktführer für Industrieimmobilien direkt in Ihren Posteingang.