Rezultate CTP NV Q1-2024

CTP RAPPORTĂ BPA EPRA AJUSTAT SPECIFUL COMPANIEI DE 0,20 EUR, IMPULSAT DE CREȘTEREA PUTERNICĂ A ÎNCHIRIILOR LA VALOARE LA VALOARE, DE 5,0%; EPRA NTA PE ACȚIUNE PÂNĂ LA 16,50 EUR

AMSTERDAM, 9 mai 2024 – CTP NV (CTPNV.AS), („CTP”, „Grupul” sau „Compania”) a înregistrat în T1-2024 un venit net din chirii de 153,6 milioane EUR, în creștere cu 17,51 TP3T față de anul trecut și închiriere comparabilă față de anul precedent o creștere de 5,01 TP3T, determinată în principal de indexare și revenire la renegocieri și contracte de închiriere care expiră. La 31 martie 2024, veniturile contractate pentru următoarele 12 luni erau de 742 milioane EUR, iar gradul de ocupare la sfârșitul trimestrului era de 93%.

În acest trimestru, CTP a livrat 169.000 mp la un an de activitate de 10,71 TP3T și 951 TP3T închiriați la finalizare, aducând portofoliul permanent al Grupului la 12,0 milioane mp de GLA, în timp ce Valoarea Bruta a Activelor („GAV”) a crescut cu 2,81 TP3T, la 14,0 miliarde EUR. . EPRA NTA pe acțiune a crescut cu 3,71 TP3T în trimestru, la 16,50 EUR.

Câștigurile EPRA ajustate specifice companiei au crescut cu 11,71 TP3T pe an, la 87,4 milioane EUR. EPS EPRA ajustat specific companiei CTP sa ridicat la 0,20 EUR, o creștere de 10,71 TP3T. Grupul își confirmă orientarea EPRA EPS ajustată specifică companiei de 0,80 EUR – 0,82 EUR pentru 2024.

La 31 martie 2024, proiectele în construcție totalizau 2,0 milioane mp, dintre care majoritatea vor fi livrate în 2024, cu un venit potențial din chirii de 146 milioane EUR când sunt închiriate integral și un randament estimat la cost de 10,31 TP3T.

Banca de teren a Grupului de 23,1 milioane mp, din care 17,5 milioane mp sunt deținute și aflate în bilanț, oferă CTP un potențial de creștere substanțial securizat. Presupunând un raport de construcție de 2 mp de teren la 1 mp de GLA, CTP are capacitatea de a construi peste 11 milioane de mp de GLA pe banca de teren securizată. Terenul CTP în bilanţ este deţinut la aproximativ 50 de euro pe metru pătrat, iar costurile de construcţie se ridică în medie la aproximativ 500 de euro pe metru pătrat, ducând costurile totale de investiţie la aproximativ 600 de euro pe metru pătrat. Portofoliul permanent al Grupului este evaluat în jur de 950 de euro pe metru pătrat, ceea ce implică un potențial de reevaluare de 350 de euro pe metru pătrat de construcție GLA. De asemenea, CTP se așteaptă să continue să facă achiziții de terenuri pentru a-și spori potențialul de creștere viitor, cu palmaresul Grupului de a livra peste 10% noi GLA pe an.

Cererea de bunuri imobiliare industriale și logistice din regiunea ECE este determinată de factorii structurali ai cererii, cum ar fi profesionalizarea lanțurilor de aprovizionare de către 3PL, comerțul electronic și nearshoringul și friend-shoringul ocupanților, deoarece regiunea ECE oferă cea mai bună locație de cost din Europa. . Avem acum aproape 10% din portofoliul nostru închiriat chiriașilor asiatici care produc în Europa pentru Europa.

De la IPO din martie 2021, am dublat GLA de la 5,9 milioane la 12,0 milioane, am crescut EPRA NTA pe acțiune cu 98% de la 8,32 EUR la 16,50 EUR și am crescut veniturile contractate în Următoarele 12 luni cu 116% de la 344 milioane EUR la 344 milioane EUR. 742 milioane. Acesta este doar începutul, deoarece următoarea fază de creștere este deja blocată cu 2 milioane mp de GLA în construcție și 23,1 milioane mp de teren.

Suntem încrezători că ne putem atinge obiectivele ambițioase și putem ajunge la 20 de milioane mp de GLA și peste 1,2 miliarde de venituri anuale din chirii înainte de sfârșitul deceniului.”

Puncte cheie

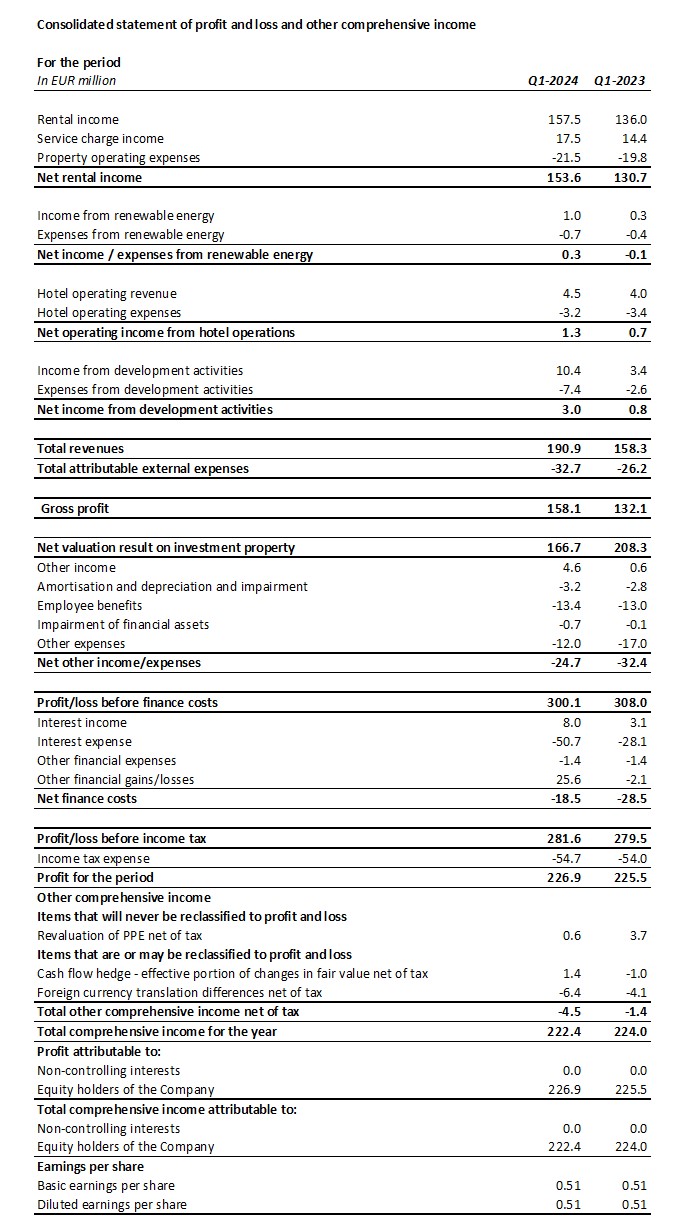

| În milioane de euro | Q1-2024 | Q1-2023 | % Creștere |

| Venit brut din chirie | 157.5 | 136.0 | +15.8% |

| Venituri nete din chirii | 153.6 | 130.7 | +17.5% |

| Rezultatul net al evaluării investițiilor imobiliare | 166.7 | 208.3 | -20.0% |

| Profitul perioadei | 226.9 | 225.5 | +0.6% |

| Câștiguri EPRA ajustate specifice societății | 87.4 | 78.3 | +11.7% |

| În euro | Q1-2024 | Q1-2023 | % Creștere |

| EPRA EPS ajustat EPRA specific societății | 0.20 | 0.18 | +10.7% |

| În milioane de euro | 31 martie 2024 | 31 decembrie 2023 | % Creștere |

| Investiții imobiliare ("PI") | 12,244.8 | 12,039.2 | +1.7% |

| Investiții imobiliare în curs de dezvoltare ("IPuD") | 1,523.6 | 1,359.6 | +12.1% |

| 31 martie 2024 | 31 decembrie 2023 | % Creștere | |

| EPRA NTA pe acțiune | €16.5 | €15.92 | +3.7% |

| YoC preconizat pentru proiectele în construcție | 10.3% | 10.3% | |

| LTV | 45.9% | 46.0% |

Cerere continuă puternică pentru chiriași, cu 13% mp mai mult semnați decât în același trimestru a anului trecut

În T1-2024, CTP a semnat contracte de închiriere pentru 336.000 mp, o creștere de 13% față de T1-2023, cu venituri anuale contractate din chirie de 23 milioane EUR și o chirie medie lunară pe mp de 5,65 EUR (T1-2023: 5,31 EUR) .

| Contracte de închiriere semnate pe mp | Q1 | Q2 | Q3 | Î4 | FY |

| 2023 | 297,000 | 552,000 | 585,000 | 542,000 | 1,976,000 |

| 2024 | 336,000 |

| Chirie medie lunară a contractelor de închiriere semnate pe mp (€) | Q1 | Q2 | Q3 | Î4 | FY |

| 2023 | 5.31 | 5.56 | 5.77 | 5.81 | 5.69 |

| 2024 | 5.65 |

Aproximativ două treimi din aceste contracte de închiriere au fost încheiate cu chiriași existenți, în conformitate cu modelul de afaceri al CTP, care constă în a crește cu chiriașii existenți în parcurile existente.

Cota medie de piață a CTP în Republica Cehă, România, Ungaria și Slovacia se ridică la 27,5% la 30 septembrie 2023 și rămâne cel mai mare proprietar și dezvoltator de active imobiliare industriale și logistice pe aceste piețe. Grupul este, de asemenea, lider de piață în Serbia și Bulgaria.

Cu peste 1.000 de clienți, CTP are o bază de chiriași internațională largă și diversificată, formată din companii de top cu ratinguri de credit solide. Chiriașii CTP reprezintă o gamă largă de industrii, printre care industria prelucrătoare, high-tech/IT, industria auto și comerțul electronic, comerțul cu amănuntul, comerțul cu ridicata și logistica terților. Această bază de chiriași este extrem de diversificată, niciun chiriaș nu reprezintă mai mult de 2,5% din chiria anuală, ceea ce conduce la un flux de venituri stabil. Cei mai importanți 50 de chiriași ai CTP reprezintă doar 33,3% din totalul chiriilor, iar majoritatea se află în mai multe parcuri CTParks.

Ocuparea Companiei a ajuns la 93%. Rata de retenție a clienților a Grupului rămâne puternică la 94% (T1-2023: 95%) și demonstrează capacitatea CTP de a valorifica relațiile de lungă durată cu clienții. Portofoliul WAULT a fost de 6,6 ani (FY-2023: 6,6 ani), în conformitate cu obiectivul companiei de >6 ani.

Nivelul de colectare a chiriei a fost de 99,9% în T1-2024 (FY-2023: 99,9%), fără nicio deteriorare a profilului de plată.

Veniturile din chirie s-au ridicat la 157,5 milioane EUR, în creștere cu 15,81 TP3T față de anul trecut, în mod absolut. Pe o bază similară, veniturile din chirii au crescut cu 5,01 TP3T, în principal cauzate de indexarea și revenirea la renegocieri și contracte de leasing care expiră.

Grupul a pus în aplicare măsuri pentru a limita scurgerile de taxe de serviciu, în special în Republica Cehă și Germania, ceea ce a dus la îmbunătățirea raportului Venitul net din chirii la Venitul din chirie de la 96,0% în T1-2023 la 97,5% în T1-2024. În consecință, venitul net din chirie a crescut cu 17,51 TP3T față de anul precedent.

O proporție din ce în ce mai mare din veniturile din chirii generate de portofoliul de investiții al CTP beneficiază de protecție împotriva inflației. De la sfârșitul anului 2019, toate contractele de închiriere noi ale Grupului includ o clauză de indexare dublă, care calculează creșterile anuale ale chiriei ca fiind cea mai mare dintre:

- o creștere fixă de 1,5%-2,5% pe an; sau

- indicele prețurilor de consum[1].

La 31 martie 2024, 68% din venitul generat de portofoliul Grupului include această clauză de dublă indexare, iar Grupul se așteaptă ca aceasta să crească în continuare.

Potențialul de reversiune este de 14,5%[2]. Noi contracte de închiriere au fost semnate în mod continuu peste ERV, ilustrând creșterea continuă puternică a chiriilor pe piață și susținând evaluările.

Veniturile contractate pentru următoarele 12 luni au fost de 742 milioane EUR la 31 martie 2024, în creștere cu 18,21 TP3T față de anul trecut, demonstrând creșterea puternică a fluxului de numerar a portofoliului de investiții al CTP.

Evoluții T1-2024 livrate cu un 10.7% YoC și 95% livrat la livrare

CTP și-a continuat investițiile disciplinate în portofoliul său foarte profitabil.

În T1-2024, Grupul a finalizat 169.000 mp de GLA (T1-2023: 223.000 mp), puțin sub anul trecut când au intrat în funcțiune mai multe proiecte care au fost amânate în cursul anului 2022 din cauza costurilor mai mari de construcție. Construcțiile au fost livrate la un an de activitate de 10,7%, 95% închiriat și vor genera venituri anuale contractate din închiriere de 9,8 milioane EUR, urmând să vină încă 0,6 milioane EUR când acestea vor ajunge la ocuparea completă.

Unele dintre principalele livrări în T1-2024 au fost: 39.000 mp în CTPark Zabrze, 34.000 mp în CTPark Novi Sad East; 24.000 mp în CTPark Bucharest West și 23.000 mp în CTPark Katowice.

În timp ce costurile medii de construcție în 2022 au fost de aproximativ 550 de euro pe mp, în 2023 și T1-2024 au ajuns la 500 de euro pe metru pătrat. CTP se așteaptă ca aceștia să rămână la acest nivel până în 2024. Acest lucru îi permite Grupului să continue să livreze YoC lider în industrie peste 10%, care este, de asemenea, susținut de modelul unic de parc al CTP și de expertiza internă în construcție și achiziții.

La sfârșitul T3-2023, grupul avea în construcție 1,9 milioane de metri pătrați de clădiri, cu un venit potențial din chirii de 139 milioane de euro și un YoC estimat de 10,6%. CTP are un istoric îndelungat în ceea ce privește asigurarea unei creșteri durabile prin dezvoltarea condusă de chiriași în parcurile sale existente. 68% din proiectele în construcție ale grupului se află în parcurile existente, în timp ce 25% sunt în parcuri noi - în principal în Polonia - care au potențialul de a fi dezvoltate la peste 100.000 mp de GLA. Livrările planificate pentru 2023 sunt de 77% preînchiriate, iar CTP se așteaptă să ajungă la 80%-90% preînchiriate la livrare, în linie cu performanța istorică. Întrucât CTP acționează pe majoritatea piețelor în calitate de antreprenor general, deține controlul deplin asupra procesului și a calendarului livrărilor, ceea ce permite companiei să accelereze sau să încetinească ritmul în funcție de cererea chiriașilor, oferind în același timp chiriașilor flexibilitate în ceea ce privește cerințele clădirii.

În 2024, Grupul își propune să livreze între 1 – 1,5 milioane mp, în funcție de cererea chiriașilor. Cei 57.000 mp de închiriere care sunt semnați în prezent pentru proiecte viitoare, a căror construcție nu a început încă, sunt o altă ilustrare a cererii continue a ocupanților.

Banca de teren a CTP se ridica la 23,1 milioane mp la 31 martie 2024 (31 decembrie 2023: 23,4 milioane mp), ceea ce permite companiei să își atingă obiectivul de 20 milioane mp GLA până la sfârșitul deceniului. Grupul se concentrează pe mobilizarea băncii funciare existente pentru a maximiza randamentele, menținând în același timp alocarea disciplinată a capitalului în reaprovizionarea băncilor funciare. 58% al bancului de teren este situat în parcurile existente ale CTP, în timp ce 33% se află în sau este adiacent parcuri noi care au potențialul de a crește la mai mult de 100.000 mp. 24% a landbank a fost garantat prin opțiuni, în timp ce restul de 76% a fost deținut și reflectat în consecință în bilanț.

Monetizarea afacerii energetice

CTP este pe drumul cel bun cu planul său de extindere pentru lansarea sistemelor fotovoltaice. Cu un cost mediu de ~750.000 EUR per MWp, Grupul vizează un YoC de 15% pentru aceste investiții.

În T1-2024, Grupul a instalat încă 8 MWp pe acoperiș, care sunt în prezent conectate la rețea. Capacitatea totală instalată este acum de 108 MWp.

Ambiția de sustenabilitate a CTP merge mână în mână cu un număr tot mai mare de chiriași care solicită sisteme fotovoltaice, deoarece acestea le oferă i) o mai bună securitate energetică, ii) un cost de ocupare mai mic, iii) respectarea reglementărilor în creștere, iv) respectarea cerințelor clienților și v) posibilitatea de a-și îndeplini propriile ambiții ESG.

Pipeline-ul determină rezultatele evaluării

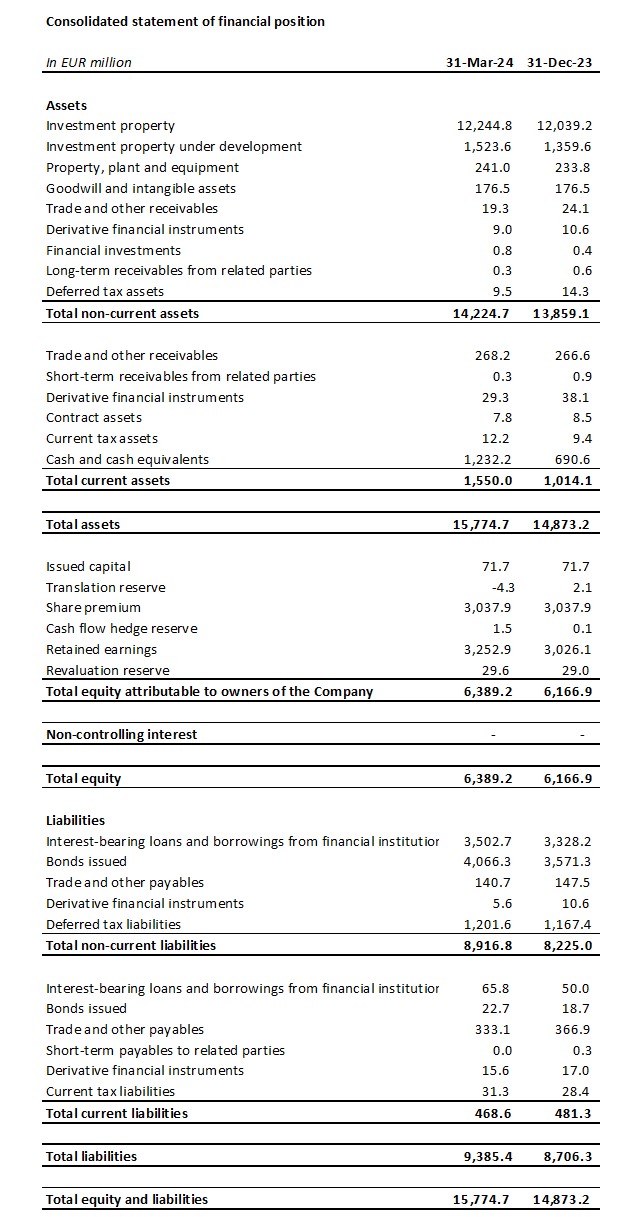

Evaluarea proprietății de investiții („IP”) a crescut de la 12,0 miliarde EUR la 31 decembrie 2023 la 12,2 miliarde EUR la 31 martie 2024, determinată în principal de transferul proiectelor finalizate de la Proprietate de investiții în curs de dezvoltare („IPuD”) la IP.

IPuD a crescut cu 12,11 TP3T, la 1,5 miliarde EUR la 31 martie 2024, ca urmare a progreselor înregistrate, majoritatea proiectelor urmând ca de obicei să fie livrate în a doua jumătate a anului.

GAV a crescut la 14,0 miliarde EUR la 31 martie 2024, în creștere cu 2,81 TP3T față de 31 decembrie 2023.

Reevaluarea în T1-2024 a fost de 166,7 milioane EUR, determinată de o reevaluare a proiectelor IPuD, ușor sub nivelul de 208,3 milioane EUR din T1-2023.

Portofoliul Grupului are randamente de evaluare conservatoare, cu un randament reversiv care a crescut cu 80 pb între 30 iunie 2022 și 31 decembrie 2023, ajungând la 7,2%. Odată cu mișcările mai mari ale randamentului de pe piețele vest-europene, diferența de randament între logistica ECE și vest-europeană revine la media pe termen lung. CTP se așteaptă ca diferența de randament să scadă în continuare, ca urmare a așteptărilor mai mari de creștere pentru regiunea ECE.

CTP se așteaptă la o creștere pozitivă în continuare a ERV pe fondul cererii continue a chiriașilor, care este influențată pozitiv de factorii de creștere seculară din regiunea ECE. Mai ales că nivelurile chiriilor din ECE rămân accesibile, deoarece, în ciuda creșterii puternice înregistrate, acestea au pornit de la niveluri absolute semnificativ mai mici decât în țările din Europa de Vest. În termeni reali, chiriile din multe piețe din ECE sunt încă sub nivelurile din 2010.

EPRA NTA per acțiune a crescut de la 15,92 EUR la 31 decembrie 2023 la 16,50 EUR la 31 martie 2024, reprezentând o creștere de 3,71 TP3T. Creșterea este determinată în principal de reevaluare (+0,37 EUR), EPS EPRA ajustat specific companiei (+0,20 EUR) și altele (+0,01 EUR).

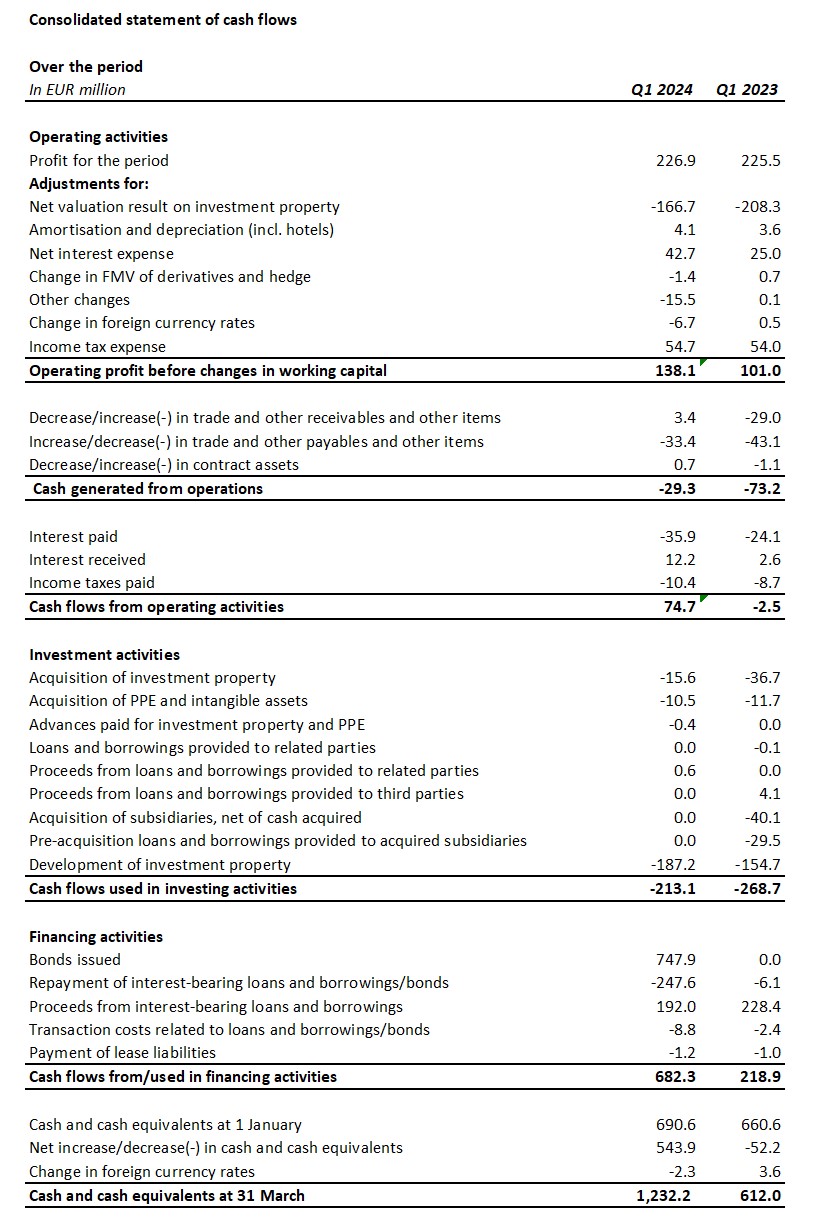

Bilanț robust și poziție solidă de lichiditate

În conformitate cu abordarea sa proactivă și prudentă, Grupul beneficiază de o poziție solidă de lichiditate pentru a-și finanța ambițiile de creștere, cu un cost fix al datoriei și un profil de rambursare conservator.

În T1-2024, Grupul a strâns 940 milioane EUR:

- O facilitate de împrumut garantată pe 6 ani în valoare de 100 milioane EUR cu un sindicat al unei bănci italiene și cehe la un cost fix all-in de 4,91 TP3T;

- O obligațiune verde pe șase ani de 750 de milioane EUR la MS +220 pb la un cupon de 4,75%; și

- O facilitate de împrumut garantată pe șapte ani de 90 de milioane de euro cu o bancă austriacă la un cost fix all-in de 4,91 TP3T.

În mai, Grupul a semnat, de asemenea, o facilitate de împrumut garantată pe șapte ani în valoare de 168 milioane EUR cu un sindicat de bănci slovace și austriece.

Împreună cu emisiunea de obligațiuni, CTP a finalizat și o ofertă publică de licitație concomitentă de 250 de milioane de euro pentru scadențe pe termen scurt, gestionând și extinzându-și în mod proactiv profilul de scadență.

Pe măsură ce prețurile pe piața obligațiunilor sa raționalizat, condițiile sunt acum competitive cu prețurile pe piața de creditare bancară.

Poziția de lichiditate pro-forma a Grupului pentru facilitatea semnată în mai a fost de 2,0 miliarde de euro, compusă din numerar și echivalente de numerar pro-forma de 1,4 miliarde de euro și un RCF neutilizat de 550 de milioane de euro.

Costul mediu al datoriei CTP a fost de 2,131 TP3T (31 decembrie 2023: 1,95%), cu 99,61 TP3T din datorie fixată sau acoperită până la scadență. Scadența medie a datoriei a fost de 5,2 ani (31 decembrie 2023: 5,3 ani).

Prima scadență materială viitoare a Grupului este de 425 milioane EUR[3] obligațiune scadentă în iunie 2025, care va fi rambursată din rezervele de numerar disponibile.

LTV-ul CTP a ajuns la 45,91 TP3T la 31 martie 2024, în scădere cu 10 bps de la 46,01 TP3T la 31 decembrie 2023. CTP se așteaptă ca LTV-ul să scadă, deoarece reevaluările evoluțiilor Grupului sunt pe deplin înregistrate.

LTV-ul este ușor peste ținta Companiei de un LTV între 40%-45%, pe care Grupurile îl consideră a fi un nivel adecvat, având în vedere randamentul său brut mai ridicat al portofoliului, care este de 6,7%. Activele cu randament mai ridicat conduc la un nivel sănătos de levier al fluxului de numerar, care se reflectă și în Datoria Netă normalizată față de EBITDA de 9,1x (31 decembrie 2023: 9,2x), pe care Grupul își propune să-l mențină sub 10x.

Grupul avea 62% datorii negarantate și 38% datorii garantate la 31 martie 2024, cu un spațiu amplu în temeiul testului pentru datorii garantate și testul activelor negreutate.

| 31 martie 2024 | Pact | |

| Testul privind datoriile garantate | 18.7% | 40% |

| Testul activelor libere de sarcini | 180.7% | 125% |

| Rata de acoperire a dobânzii | 3,4x | 1.5x |

În T3-2023, Moody's și S&P au confirmat ratingul de credit Baa3 și, respectiv, BBB- al CTP, ambele cu o perspectivă stabilă.

Îndrumarea confirmată

Dinamica leasingului rămâne puternică, cu o cerere robustă a ocupanților și scăderea ofertei noi, care duce la creșterea continuă a chiriilor.

CTP este bine poziționat pentru a beneficia de aceste tendințe. Conducta grupului este foarte profitabilă și condusă de chiriași. YoC pentru conducta CTP a crescut la 10,3%, în timp ce ținta pentru noi proiecte pe piețele centrale din ECE este 11%, datorită scăderii costurilor de construcție și creșterii chiriilor. Următoarea etapă de creștere este construită și finanțată, cu 2,0 milioane mp în construcție la 31 decembrie 2023 și ținta de a livra între 1 – 1,5 milioane mp în 2024.

Structura robustă de capital a CTP, politica financiară disciplinată, accesul puternic la piața de credit, banca funciară lider în industrie, expertiza internă în construcții și relațiile profunde cu chiriașii permit CTP să își atingă obiectivele. CTP se așteaptă să atingă 1,0 miliarde de euro din venituri din chirii în 2027, determinată de finalizarea dezvoltării, indexare și revenire, și este pe cale să atingă 20 de milioane de metri pătrați de GLA și 1,2 miliarde de euro din veniturile din chirii înainte de sfârșitul deceniului.

Grupul își confirmă orientarea EPRA EPS ajustată specifică companiei de 0,80 EUR – 0,82 EUR pentru 2024.

Politica de dividende a CTP este de a plăti 70% - 80% din EPRA EPS ajustat specific companiei. Dividendele implicite sunt scripte, dar acționarii pot opta pentru plata dividendelor în numerar.

WEBCAST ȘI CONFERINȚĂ TELEFONICĂ PENTRU ANALIȘTI ȘI INVESTITORI

Astăzi, la ora 9.00 (GMT) și 10.00 (CET), compania va găzdui o prezentare video și o sesiune de întrebări și răspunsuri pentru analiști și investitori, prin intermediul unei transmisiuni în direct pe internet și al unei conferințe telefonice audio.

Pentru a viziona transmisiunea în direct pe internet, vă rugăm să vă înregistrați în avans la:

https://www.investis-live.com/ctp/661965f072fa7d130062b65a/nwok

Pentru a participa la prezentare prin telefon, vă rugăm să formați unul dintre următoarele numere și să introduceți codul de acces al participantului 235265.

Germania +49 32 22109 8334

Franța +33 9 70 73 39 58

Țările de Jos +31 85 888 7233

Regatul Unit +44 20 3936 2999

Statele Unite ale Americii +1 646 787 9445

Apăsați *1 pentru a pune o întrebare, *2 pentru a vă retrage întrebarea sau *0 pentru asistență din partea operatorului.

O înregistrare va fi disponibilă pe site-ul CTP în termen de 24 de ore de la prezentare: https://www.ctp.eu/investors/financial-reports/

CALENDARUL FINANCIAR AL CTP

| Acțiune | Data |

| Data plății – dividendul final 2023 | 20 mai 2024 |

| Rezultate H1-2024 | 8 august 2024 |

| Ziua Piețelor de Capital (București, România) | 25/26 septembrie 2024 |

| Rezultatele T3-2024 | 6 noiembrie 2024 |

| Rezultate FY-2024 | 27 februarie 2025 |

DETALII DE CONTACT PENTRU SOLICITĂRI DE INFORMAȚII DIN PARTEA ANALIȘTILOR ȘI A INVESTITORILOR:

Maarten Otte, șeful departamentului de relații cu investitorii

Mobil: +420 730 197 500

Email: [email protected]

CONTACT PENTRU PRESĂ:

Patryk Statkiewicz, șeful Grupului de marketing și PR

Mobil: +31 (0) 629 596 119

Email: [email protected]

Despre CTP

CTP este cel mai mare proprietar, dezvoltator și administrator de proprietăți imobiliare logistice și industriale listate la bursă din Europa, în funcție de suprafața brută închiriabilă, deținând 10,9 milioane de metri pătrați de GLA în 10 țări la 31 martie 2023. CTP certifică toate clădirile noi în conformitate cu BREEAM Very good sau mai bine și a obținut un rating ESG "Low-Risk" de către Sustainalytics, subliniind angajamentul său de a fi o afacere sustenabilă. Pentru mai multe informații, vizitați site-ul corporativ al CTP: ctp.eu www.ctp.eu

Disclaimer

Acest anunț conține anumite declarații cu caracter prospectiv cu privire la situația financiară, rezultatele operațiunilor și activitatea CTP. Aceste declarații anticipative pot fi identificate prin utilizarea terminologiei anticipative, inclusiv a termenilor "crede", "estimează", "planifică", "proiectează", "anticipează", "se așteaptă", "intenționează", "țintește", "poate", "urmărește", "probabil", "ar putea", "ar putea", "ar putea avea", "va avea" sau "ar trebui" sau, în fiecare caz, forma negativă a acestora sau alte variante sau terminologie comparabilă. Declarațiile prospective pot să difere și deseori diferă în mod semnificativ de rezultatele reale. Prin urmare, nu trebuie să se acorde o influență nejustificată niciunei declarații prospective. Acest comunicat de presă conține informații privilegiate, astfel cum sunt definite la articolul 7 alineatul (1) din Regulamentul (UE) 596/2014 din 16 aprilie 2014 (Regulamentul privind abuzul de piață).

[1] Cu o combinație de IPC local și UE-27/zona euro, doar un număr limitat de plafoane.

[2] La 31 decembrie 2023

[3] Suma restantă după soluționarea ofertei de licitație la 7 februarie 2024.

Înscrieți-vă la newsletter-ul nostru

Primește cele mai recente informații de la liderul pieței imobiliare industriale direct în căsuța ta poștală.