CTP NV 2024 年第一季業績

CTP 報告稱,由於租金年增 5.0%,該公司具體調整後 EPRA 每股收益為 0.20 歐元;每股 EPRA NTA 高達 16.50 歐元

2024 年 5 月 9 日,阿姆斯特丹 – CTP NV (CTPNV.AS)(「CTP」、「集團」或「本公司」)2024 年第一季的淨租金收入為 1.536 億歐元,年成長 17.5%,租金年成長率成長5.0%,主要由重新談判和到期租約的指數化和回歸推動。截至 2024 年 3 月 31 日,未來 12 個月的合約收入為 7.42 億歐元,季末入住率為 93%。

本季度,CTP 交付了169,000 平方米,竣工面積為10.7%,出租量為95%,使集團的常備投資組合GLA 達到1,200 萬平方米,而總資產價值(「GAV」)增加了2.8% 至140 億歐元。本季 EPRA NTA 每股增加 3.7% 至 16.50 歐元。

公司具體調整後 EPRA 收益年增 11.7% 至 8,740 萬歐元。 CTP 公司特定調整後的 EPRA EPS 為 0.20 歐元,增加了 10.7%。該集團確認了 2024 年公司具體調整後的 EPRA EPS 指導,其為 0.80 歐元 - 0.82 歐元。

截至2024年3月31日,在建工程總計200萬平方米,其中大部分將於2024年交付,全部出租後潛在租金收入為1.46億歐元,預計成本收益率為10.3%。

集團擁有2,310萬平方公尺的土地儲備,其中1,750萬平方公尺為自有土地併計入資產負債表,為CTP提供了巨大且有保障的未來成長潛力。假設建設比例為2平方公尺土地對1平方公尺GLA,CTP有能力在其已擔保的土地儲備上建造超過1,100萬平方公尺的GLA。 CTP 資產負債表上的土地價格約為每平方公尺 50 歐元,建築成本平均約為每平方公尺 500 歐元,總投資成本約為每平方公尺 600 歐元。該集團的常備投資組合估值約為每平方公尺 950 歐元,這意味著 GLA 建築每平方公尺的重估潛力為 350 歐元。 CTP 也預計將繼續進一步收購土地,以增加其未來的成長潛力,該集團每年交付超過 10% 新 GLA 的記錄。

中東歐地區對工業和物流房地產的需求受到結構性需求驅動因素的推動,例如 3PL 供應鏈的專業化、電子商務以及租戶近岸外包和友岸外包,因為中東歐地區提供歐洲最佳成本地點。我們現在有近 10% 的投資組合租賃給亞洲租戶,這些租戶在歐洲為歐洲生產。

自2021 年3 月首次公開募股以來,我們的GLA 增加了一倍多,從590 萬歐元增加到1200 萬歐元,每股EPRA NTA 從8.32 歐元增加到16.50 歐元,增加了98%,未來12 個月的合約收入從3.44 億歐元增加到116% 7.42億。這只是開始,因為下一個增長階段已經鎖定,我們正在建造的 GLA 面積為 200 萬平方米,土地儲備為 2,310 萬平方米。

我們有信心實現我們的宏偉目標,在本十年結束前達到2000萬平方米的總面積和超過12億的年化租金收入。

主要亮点

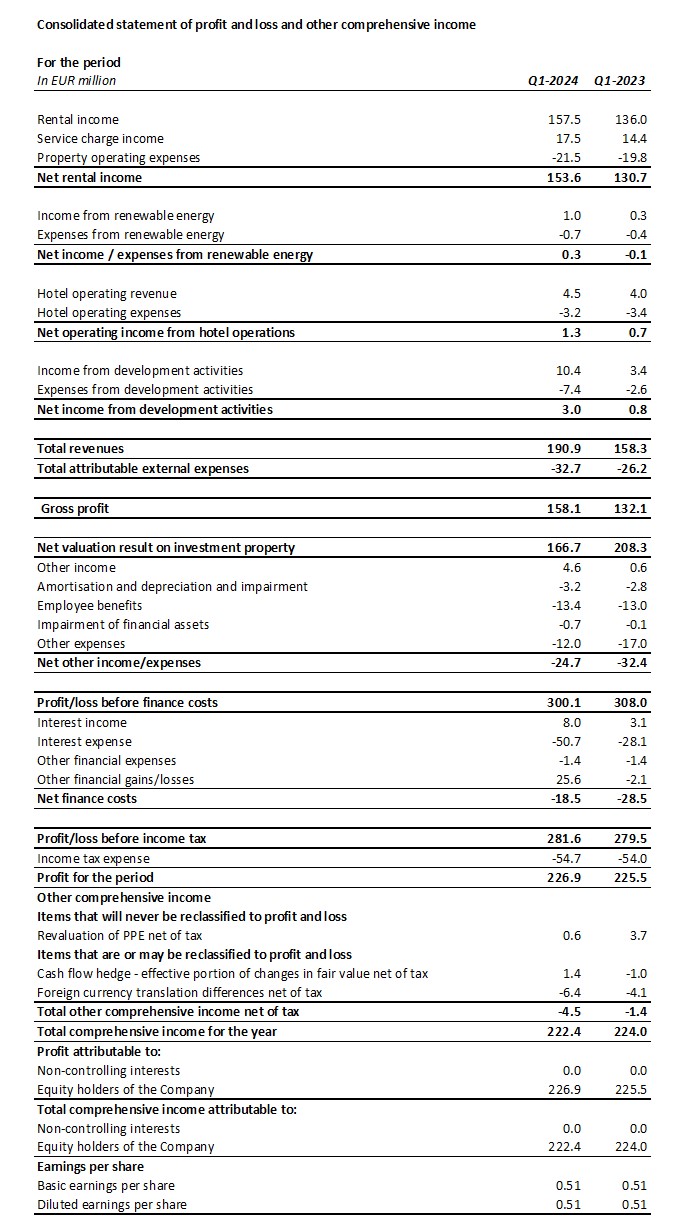

| 单位:百万欧元 | 2024 年第一季 | Q1-2023 | % 增加 |

| 總租金收入 | 157.5 | 136.0 | +15.8% |

| 净租金收入 | 153.6 | 130.7 | +17.5% |

| 投资性房地产净估值结果 | 166.7 | 208.3 | -20.0% |

| 本期利润 | 226.9 | 225.5 | +0.6% |

| 公司特定调整后 EPRA 盈利 | 87.4 | 78.3 | +11.7% |

| 欧元 | 2024 年第一季 | Q1-2023 | % 增加 |

| 公司特定调整后 EPRA EPS | 0.20 | 0.18 | +10.7% |

| 单位:百万欧元 | 2024 年 3 月 31 日 | 2023 年 12 月 31 日 | % 增加 |

| 投资性房地产("IP) | 12,244.8 | 12,039.2 | +1.7% |

| 开发中投资物业(IPuD) | 1,523.6 | 1,359.6 | +12.1% |

| 2024 年 3 月 31 日 | 2023 年 12 月 31 日 | % 增加 | |

| 每股 EPRA NTA | €16.5 | €15.92 | +3.7% |

| 在建项目的预期年收益率 | 10.3% | 10.3% | |

| LTV | 45.9% | 46.0% |

租戶需求持續強勁,簽約面積較去年同季增加13%

2024年第一季度,CTP簽訂租賃面積336,000平方米,較2023年第一季增加13%,合約年租金收入為2,300萬歐元,每平方米平均月租金為5.65歐元(2023年第一季:5.31歐元) 。

| 按平方米计算的已签订租约 | Q1 | Q2 | Q3 | 第四季 | 風雲 |

| 2023 | 297,000 | 552,000 | 585,000 | 542,000 | 1,976,000 |

| 2024 | 336,000 |

| 每平方米签订的平均月租租赁合同(欧元) | Q1 | Q2 | Q3 | 第四季 | 風雲 |

| 2023 | 5.31 | 5.56 | 5.77 | 5.81 | 5.69 |

| 2024 | 5.65 |

其中约三分之二是与现有租户签订的租约,这与 CTP 在现有园区与现有租户共同发展的业务模式是一致的。

截至 2023 年 9 月 30 日,CTP 在捷克共和国、罗马尼亚、匈牙利和斯洛伐克的平均市场份额为 27.5%,仍是这些市场中最大的工业和物流房地产资产所有者和开发商。集团还是塞尔维亚和保加利亚的市场领导者。

CTP 的客户超过 1,000 家,拥有广泛而多元化的国际租户基础,其中包括信用评级良好的蓝筹公司。CTP 的租户代表了广泛的行业,包括制造业、高科技/IT、汽车、电子商务、零售、批发和第三方物流。租户基础高度分散,没有任何一家租户的年租金超过 2.5%,从而带来了稳定的收入来源。CTP 排名前 50 位的租户仅占其年租金总额的 33.3%,而且大多数租户分布在多个 CTP 园区。

公司入住率達93%。集團的客戶保留率仍維持在 94%(2023 年第一季:95%)的強勁水平,這證明了 CTP 有能力利用長期客戶關係。投資組合 WAULT 為 6.6 年(2023 財年:6.6 年),符合公司 > 6 年的目標。

2024 年第一季的租金收取水準為 99.9%(2023 財年:99.9%),付款狀況並未惡化。

租金收入達1.575億歐元,絕對值年增15.8%。以同比計算,租金收入增加了 5.0%,主要是由於重新談判和到期租約的指數化和回歸所推動。

集團已採取措施限制服務費洩漏,特別是在捷克共和國和德國,這導致淨租金收入與租金收入的比率從2023年第一季的96.0%改善至2024年第一季的97.5%。因此,淨租金收入較去年同期增加 17.5%。

在 CTP 投资组合产生的租金收入中,越来越多的部分受益于通胀保护。自 2019 年底起,集团的所有新租赁协议都包含双重指数化条款,即每年的租金涨幅按以下两项中的较高者计算:

- 每年固定增加 1.5%-2.5% ;或

- 消费者价格指数[1].

截至2024年3月31日,集團投資組合產生的收入中有68%包含此雙重指數化條款,集團預計這一數字將進一步增加。

復歸潛力為 14.5%[2]。新簽訂的租約不斷高於 ERV,顯示市場租金持續強勁成長並支撐估值。

截至2024年3月31日,未來12個月的合約收入為7.42億歐元,較去年同期成長18.2%,顯示CTP投資組合現金流的強勁成長。

2024 年第 1 季的開發專案交付時交付了 10.7% YoC 和 95%

CTP 继续对其高利润管道进行严格投资。

2024年第一季度,集團完成了169,000平方米的GLA(2023年第一季:223,000平方米),略低於去年,當時多個項目因建築成本較高而推遲於2022年上線。這些開發案以 10.7% 的 YoC 交付,95% 出租,將產生 980 萬歐元的合約年租金收入,當這些項目全部入住時,還將產生 60 萬歐元的合約年租金收入。

2024 年第一季的主要交付量包括:CTPark Zabrze 39,000 平方米、CTPark Novi Sad East 34,000 平方米; CTPark Bucharest West 佔地 24,000 平方米,CTPark Katowice 佔地 23,000 平方米。

雖然 2022 年的平均建築成本約為每平方公尺 550 歐元,但 2023 年和 2024 年第一季的平均建築成本將達到每平方公尺 500 歐元。 CTP 預計到 2024 年將保持在這一水平。

截至 2023 年第三季度末,集团在建楼宇面积达 190 万平方米,潜在租金收入达 1.39 亿欧元,预计年收益率为 10.6%。长期以来,CTP 通过在现有园区内以租户为主导进行开发,实现了可持续增长。集团在建项目中有 68% 位于现有园区,25% 位于新园区(主要在波兰),这些新园区的可租赁总面积有可能超过 100,000 平方米。计划 2023 年交付的预租项目为 77%,CTP 预计交付时的预租项目将达到 80%-90%,与历史业绩保持一致。由于 CTP 在大多数市场中都是总承包商,因此可以完全控制交付过程和时间,从而使公司能够根据租户需求加快或放慢交付速度,同时也为租户提供灵活的建筑要求。

2024 年,集團的目標是交付 100 至 150 萬平方米,具體取決於租戶需求。目前為未來專案簽署的 57,000 平方米租賃合約尚未開始,進一步說明了持續的租戶需求。

截至2024年3月31日,CTP的土地儲備達2,310萬平方米(2023年12月31日:2,340萬平方米),這使公司能夠在本十年末實現總建築面積2,000萬平方米的目標。集團專注於調動現有土地儲備以實現回報最大化,同時在土地儲備補充方面保持嚴格的資本配置。土地儲備58%位於CTP現有園區內,而33%位於或毗鄰新園區,新園區有潛力成長至100,000平方公尺以上。土地儲備中的 24% 由選擇權擔保,其餘 76% 為擁有並相應反映在資產負債表中。

能源業務貨幣化

CTP 正在按計劃實施光伏系統的擴張計劃。由於每兆瓦的平均成本約為 75 萬歐元,集團這些投資的 YoC 目標為 15%。

2024 年第一季度,集團在屋頂額外安裝了 8 MWp,目前正在併網。目前總裝置容量為108 MWp。

随着越来越多的租户要求使用光伏系统,CTP 的可持续发展目标也随之实现,因为光伏系统可为租户提供 i) 更好的能源安全;ii) 更低的使用成本;iii) 符合更严格的法规;iv) 符合客户要求;v) 能够实现其自身的 ESG 目标。

管道推动估值结果

投資房地產(“IP”)估值從截至2023年12月31日的120億歐元增加至截至2024年3月31日的122億歐元,主要是由於已完成項目從開發中投資房地產(“IPuD” )轉移到IP。

截至 2024 年 3 月 31 日,IPuD 成長了 12.1%,達到 15 億歐元,主要受開發進度的推動,大多數專案照常將於今年下半年交付。

截至 2024 年 3 月 31 日,GAV 增至 140 億歐元,較 2023 年 12 月 31 日成長 2.8%。

在 IPuD 計畫重估的推動下,2024 年第一季的重估達 1.667 億歐元,略低於 2023 年第一季的 2.083 億歐元。

該集團的投資組合估值收益率保守,2022年6月30日至2023年12月31日期間復歸收益率上升80個基點,至7.2%。隨著西歐市場收益率波動較大,中東歐和西歐物流之間的收益率差異回到了長期平均值。 CTP 預計,由於中東歐地區成長預期較高,殖利率差異將進一步縮小。

CTP 预计,在中欧和东欧地区长期增长驱动力的积极影响下,租户需求持续增长,ERV 将进一步实现正增长。特别是中欧和东欧地区的租金水平仍然在可承受范围内,因为尽管增长势头强劲,但其绝对起点要比西欧国家低得多。按实际价值计算,许多中东欧市场的租金仍低于 2010 年的水平。

每股 EPRA NTA 從 2023 年 12 月 31 日的 15.92 歐元增加至 2024 年 3 月 31 日的 16.50 歐元,增加了 3.7%。這一增長主要是由重估(+0.37 歐元)、公司特定調整後的 EPRA 每股收益(+0.20 歐元)和其他(+0.01 歐元)推動的。

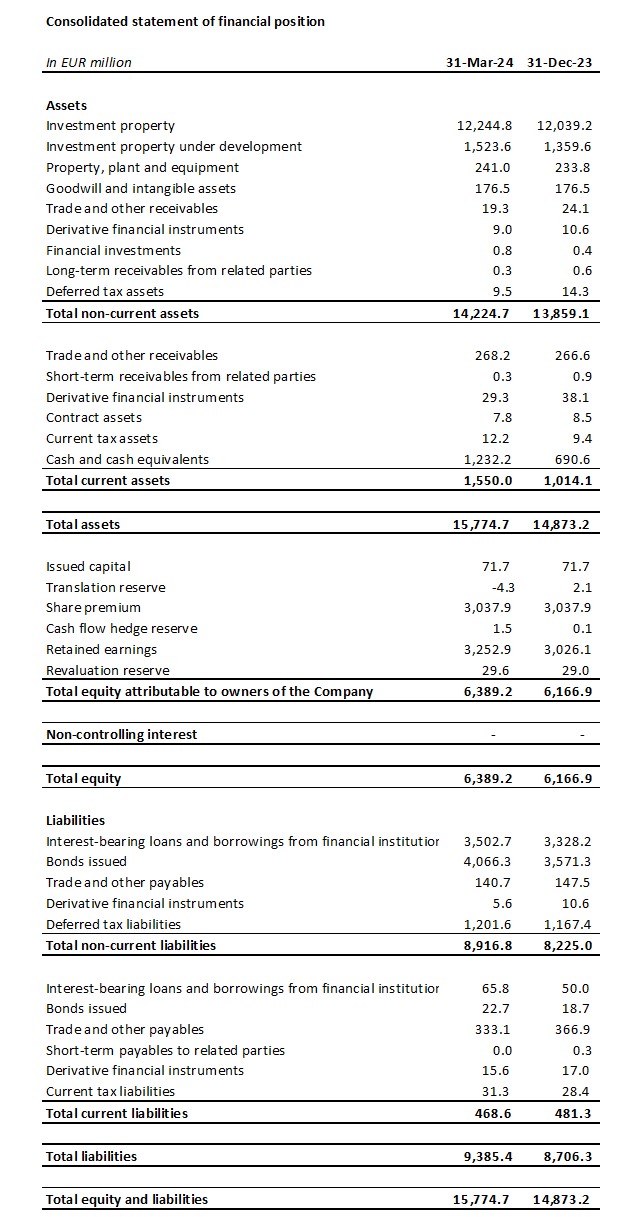

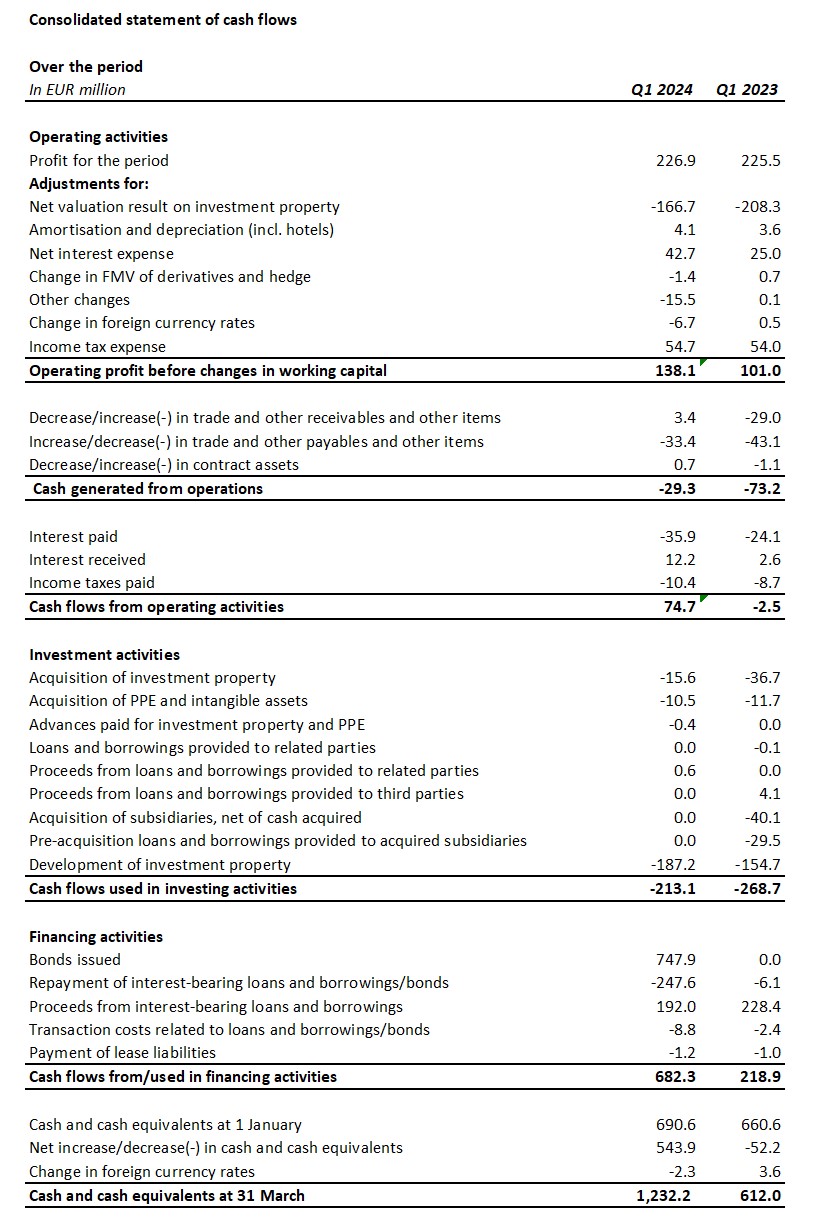

稳健的资产负债表和强劲的流动性

按照积极稳健的方针,集团拥有稳健的流动资金,以固定的债务成本和保守的还款方式,为实现增长目标提供资金支持。

2024 年第一季度,集團籌集了 9.4 億歐元:

- 與義大利和捷克銀行組成的銀團提供 1 億歐元的 6 年期擔保貸款,固定總成本為 4.9%;

- 7.5 億歐元六年期綠色債券,利率為 MS +220 個基點,票面利率為 4.75%;和

- 向奧地利銀行提供 9,000 萬歐元七年期擔保貸款,固定總成本為 4.9%。

5 月,該集團還與斯洛伐克和奧地利銀行組成的銀團簽署了 1.68 億歐元的七年期擔保貸款協議。

在發行債券的同時,CTP 也同時完成了 2.5 億歐元的短期要約收購,積極管理並延長其期限。

隨著債券市場定價的合理化,目前的條件與銀行貸款市場的定價相比具有競爭力。

該集團5月簽署的融資安排的流動性部位預計為20億歐元,其中包括14億歐元的預期現金和現金等價物,以及未提取的RCF 5.5億歐元。

CTP的平均債務成本為2.13%(2023年12月31日:1.95%),其中99.6%的債務在到期前被固定或對沖。平均債務期限為5.2年(2023年12月31日:5.3年)。

該集團即將到期的第一筆重大資金為 4.25 億歐元[3] 該債券將於 2025 年 6 月到期,將從可用現金儲備中償還。

截至 2024 年 3 月 31 日,CTP 的 LTV 為 45.9%,較截至 2023 年 12 月 31 日的 46.0% 下降 10 個基點。

LTV 略高於公司設定的 40%-45% 之間的 LTV 目標,考慮到其較高的總投資組合收益率(6.7%),集團認為這是一個適當的水平。較高收益的資產帶來了健康的現金流槓桿水平,這也反映在9.1 倍的正常化淨債務與EBITDA 之比(2023 年12 月31 日:9.2 倍)上,集團的目標是保持在10倍以下。

截至 2024 年 3 月 31 日,集團擁有 62% 無擔保債務和 38% 有擔保債務,根據其擔保債務測試和未支配資產測試契約,擁有充足的空間。

| 2024 年 3 月 31 日 | 公约 | |

| 担保债务测试 | 18.7% | 40% |

| 未支配资产测试 | 180.7% | 125% |

| 利息保障比率 | 3.4倍 | 1.5x |

2023年第三季度,穆迪和標準普爾分別確認了CTP的Baa3和BBB-信用評級,展望均為穩定。

指導意見已確認

租賃動態依然強勁,租戶需求強勁,而新增供應量減少導致租金持續成長。

CTP 處於有利地位,可以從這些趨勢中受益。集團的管道利潤豐厚且由租戶主導。 CTP 管道的 YoC 增加至 10.3%,而由於建築成本下降和租金增長,中東歐核心市場新項目的目標是 11%。下一階段的成長已落實和融資,截至 2023 年 12 月 31 日,在建面積為 200 萬平方米,目標是在 2024 年交付 1 至 150 萬平方米。

CTP 穩健的資本結構、嚴格的財務政策、強大的信貸市場准入、行業領先的土地儲備、內部建築專業知識和深厚的租戶關係使 CTP 能夠實現其目標。在開發竣工、指數化和復歸的推動下,CTP 預計到 2027 年租金收入將達到 10 億歐元,並預計在本世紀末達到 2,000 萬平方公尺的 GLA 和 12 億歐元的租金收入。

該集團確認了 2024 年公司具體調整後的 EPRA EPS 指導,其為 0.80 歐元 - 0.82 歐元。

CTP 的股息政策是按公司具体调整后的 EPRA EPS 的 70% - 80% 派发股息。默认股息为以股代息,但股东也可以选择以现金支付股息。

面向分析师和投资者的网络广播和电话会议

今天上午 9 点(格林尼治标准时间)和上午 10 点(欧洲中部时间),公司将通过网络直播和电话音频会议为分析师和投资者举行视频演示和问答会。

要观看网络直播,请提前在以下网址注册:

https://www.investis-live.com/ctp/661965f072fa7d130062b65a/nwok

如需通过电话参加演讲,请拨以下任一号码并输入与会者接入代码 235265.

德国 +49 32 22109 8334

法國 +33 9 70 73 39 58

荷兰 +31 85 888 7233

英國 +44 20 3936 2999

美國 +1 646 787 9445

按 *1 可提问,按 *2 可撤回问题,按 *0 则可获得接线员帮助。

演讲结束后 24 小时内可在 CTP 网站上查阅录音: https://www.ctp.eu/investors/financial-reports/

CTP 财务日历

| 行动 | 日期 |

| 支付日期 – 2023年末期股息 | 2024 年 5 月 20 日 |

| 2024 年上半年业绩 | 2024 年 8 月 8 日 |

| 資本市場日(羅馬尼亞布加勒斯特) | 2024 年 9 月 25/26 |

| 2024 年第三季度业绩 | 2024 年 11 月 6 日 |

| 2024 財年業績 | 2025 年 2 月 27 日 |

分析师和投资者咨询的详细联系方式:

投资者关系主管 Maarten Otte

手机: +420 730 197 500+420 730 197 500

电子邮件: [email protected]

媒体垂询联系方式:

Patryk Statkiewicz,集团营销与公关负责人

手机: +31 (0) 629 596 119+31 (0) 629 596 119

电子邮件: [email protected]

关于 CTP

按可出租总面积计算,CTP 是欧洲最大的上市物流和工业房地产所有者、开发商和管理公司,截至 2023 年 3 月 31 日,在 10 个国家拥有 1090 万平方米的可出租总面积。CTP 的所有新建筑均通过了英国建筑性能评估体系(BREEAM)的 "非常好 "或更高认证,并获得了 Sustainalytics 的 "低风险 "ESG 评级,彰显了其作为一家可持续发展企业的承诺。欲了解更多信息,请访问 CTP 公司网站:ctp.eu。 www.ctp.eu

免责声明

本公告包含若干有关 CTP 财务状况、经营业绩和业务的前瞻性陈述。这些前瞻性表述可以通过使用前瞻性术语来识别,包括 "相信"、"估计"、"计划"、"项目"、"预计"、"期望"、"打算"、"目标"、"可能"、"旨在"、"可能"、"会"、"可能"、"可以"、"可以有"、"将 "或 "应该 "等术语,或在每种情况下,其反义词或其他变体或类似术语。前瞻性陈述可能而且经常与实际结果存在实质性差异。因此,不应对任何前瞻性声明施加不当影响。本新闻稿包含 2014 年 4 月 16 日欧盟第 596/2014 号法规(《市场滥用法规》)第 7(1)条所定义的内部信息。

[1] 結合本地和 EU-27/歐元區 CPI,上限數量有限。

[2] 截至2023年12月31日

[3] 2024 年 2 月 7 日要約收購結算後的未償還金額。

訂閱電子報

將工業房地產市場領導者的最新見解發送到您的收件匣。