CTP NV 2023 财年业绩

CTP 报告称,受 7.4% 租金强劲增长的推动,公司特定调整后 EPRA 每股收益为 0.73 欧元; GLA 和 EPRA NTA 交付量创历史新高 120 万平方米,每股上涨 15.2%

阿姆斯特丹,2024 年 3 月 7 日 – CTP NV (CTPNV.AS)(“CTP”、“集团”或“公司”)2023 年净租金收入为 5.432 亿欧元,同比增长 20.1%,租金同比增长 7.41 TP3T,主要由重新谈判和到期租赁的指数化和回归驱动。截至 2023 年 12 月 31 日,未来 12 个月的合同收入为 7.19 亿欧元。年末入住率从 2023 年 6 月 30 日的 93% 增加到 94%。

CTP 于 2023 年交付创纪录的 120 万平方米,成交面积为 10.8%,竣工租赁面积为 86%。截至 2023 年 12 月 31 日,管道面积达到 200 万平方米,全部出租后潜在租金收入为 1.42 亿欧元。截至 2023 年底,集团的常备投资组合 GLA 增至 1,180 万平方米,而总资产价值(“GAV”)增加了 18.7% 至 136 亿欧元。 EPRA NTA 每股增加 15.2% 至 15.92 欧元。

公司具体调整后 EPRA 收益增加 21.8% 至 3.235 亿欧元。 CTP 公司特定调整后的 EPRA 每股收益为 0.73 欧元,高于 CTP 2023 年指导值 0.72 欧元。

CTP 确认其 2024 年公司特定调整后 EPRA EPS 指导值为 0.80 – 0.82 欧元。

中东欧地区工业和物流房地产的需求受到结构性需求驱动因素的推动,例如供应链的专业化、电子商务以及寻求通过近岸和友岸外包增强供应链弹性的租户。该地区提供欧洲最好的成本位置。我们现在有近 10% 的投资组合租赁给亚洲租户,这些租户在欧洲为欧洲生产。

2023 年,我们以 10.8% 的 YoC 交付了 120 万平方米。下一个增长阶段已经锁定,我们的 200 万平方米的储备项目将主要于 2024 年交付。随着我们调动 2,340 万平方米的土地储备,我们行业领先的 YoC 和盈利的储备项目也将继续推动积极的重估。能够以有吸引力的价格收购。我们有信心实现我们的宏伟目标,在本十年结束前达到2000万平方米的总面积和超过12亿的年化租金收入。”

主要亮点

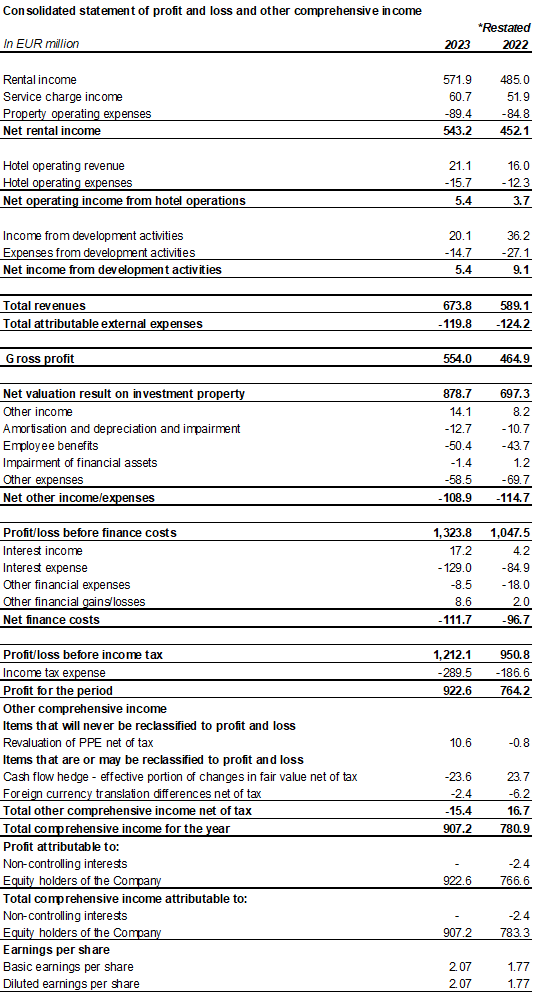

| 单位:百万欧元 | 2023 | 重述

2022 |

% 增加 | 2023 年第四季度 | 2022年第四季度 | % 增加 |

| 净租金收入 | 543.2 | 452.1 | +20.1% | 140.9 | 123.9 | +13.7% |

| 投资性房地产净估值结果 | 878.7 | 697.3 | +26.0% | 222.4 | 165.4 | +34.5% |

| 本期利润 | 922.6 | 764.2 | +20.7% | 189.9 | 200.6 | -5.4%% |

| 公司特定调整后 EPRA 盈利 | 323.5 | 265.5 | +21.8% | 85.0 | 71.2 | +19.5% |

| 欧元 | 2023 | 2022 | % 增加 | 2023 年第四季度 | 2022年第四季度 | % 增加 |

| 公司特定调整后 EPRA EPS | 0.73 | 0.61 | +18.5% | 0.19 | 0.16 | +18.3% |

| 单位:百万欧元 | 2023 年 12 月 31 日 | 2022 年 12 月 31 日 | % 增加 | |||

| 投资性房地产("IP) | 12,039.2 | 10,124.2 | +18.9% | |||

| 开发中投资物业(IPuD) | 1,359.6 | 1,193.3 | +13.9% | |||

| 2023 年 12 月 31 日 | 2022 年 12 月 31 日 | % 增加 | ||||

| 每股 EPRA NTA | €15.92 | €13.81 | +15.2% | |||

| 在建项目的预期年收益率 | 10.3% | 10.1% | ||||

| LTV | 46.0% | 45.4% |

由于租赁活动增加和入住率高达 94%,租金强劲增长

2023年,CTP签订租赁面积1,976,000平方米,合同年租金收入为1.35亿欧元,每平方米平均月租金为5.69欧元(2022年:4.82欧元)。在捷克共和国,已签订租约的平均月租金为每平方米 7.19 欧元。

| 按平方米计算的已签订租约 | Q1 | Q2 | Q3 | 第四季度 | 风云 |

| 2022 | 441,000 | 452,000 | 505,000 | 485,000 | 1,883,000 |

| 2023 | 297,000 | 552,000 | 585,000 | 542,000 | 1,976,000 |

| 增加 | -33% | +22% | +16% | +12% | +5% |

| 每平方米签订的平均月租租赁合同(欧元) | Q1 | Q2 | Q3 | 第四季度 | 风云 |

| 2022 | 4.87 | 4.89 | 4.75 | 4.80 | 4.82 |

| 2023 | 5.31 | 5.56 | 5.77 | 5.81 | 5.69 |

| 增加 | +9% | +14% | +21% | +21% | +18% |

其中约三分之二是与现有租户签订的租约,这与 CTP 在现有园区与现有租户共同发展的业务模式是一致的。

主要的租赁交易包括与第三方物流供应商 Raben 签订了 115,000 平方米的租赁协议,与商用车辆制造商冷却系统全球供应商 Titan X 签订了 27,000 平方米的租赁协议,与一家德国可再生能源开发商和服务供应商签订了 25,000 平方米的租赁协议,与一家为等离子涂层、感应加热和激光激励工艺提供电源的全球制造商通快惠廷格签订了 25,000 平方米的租赁协议,所有这些协议都在波兰签订;与塞尔维亚的 Mercator 连锁超市签订了 68,000 平方米的协议,该超市正在集中其配送和仓储需求;此外,还与总部位于台湾的英业达签订了 52,000 平方米的协议,该公司生产计算机、笔记本电脑、服务器和其他物联网设备;与一家德国汽车公司签订了 28,000 平方米的协议,该公司开发电气化驱动技术。

截至 2023 年 9 月 30 日,CTP 在捷克共和国、罗马尼亚、匈牙利和斯洛伐克的平均市场份额为 27.5%,仍是这些市场中最大的工业和物流房地产资产所有者和开发商。集团还是塞尔维亚和保加利亚的市场领导者。

CTP 的客户超过 1,000 家,拥有广泛而多元化的国际租户基础,其中包括信用评级良好的蓝筹公司。CTP 的租户代表了广泛的行业,包括制造业、高科技/IT、汽车、电子商务、零售、批发和第三方物流。租户基础高度分散,没有任何一家租户的年租金超过 2.5%,从而带来了稳定的收入来源。CTP 排名前 50 位的租户仅占其年租金总额的 33.3%,而且大多数租户分布在多个 CTP 园区。

该公司的入住率达到 94%,较 2023 年 6 月 30 日增加 1%。该集团的客户保留率仍然保持在 90%(2022 年:90%),这表明 CTP 有能力利用长期客户关系。投资组合 WAULT 为 6.6 年(2022 财年:6.5 年),符合公司 > 6 年的目标。

2023 年上半年的租金收缴水平为 99.8%(2022 财政年度:99.7%),付款情况没有恶化。

租金收入为 2.804 亿欧元,同比增长 21.7%。与去年同期相比,租金收入增长了 7.5%,主要原因是重新谈判和到期租约的指数化和复归。

集团已采取措施限制服务费流失,尤其是在捷克共和国和德国,这使得净租金收入与租金收入的比率从 2022 年上半年的 92% 提高到 2023 年上半年的 96%。因此,净租金收入同比增长 26.8%。

在 CTP 投资组合产生的租金收入中,越来越多的部分受益于通胀保护。自 2019 年底起,集团的所有新租赁协议都包含双重指数化条款,即每年的租金涨幅按以下两项中的较高者计算:

- 每年固定增加 1.5%-2.5% ;或

- 消费者价格指数[1].

截至2023年12月31日,本集团投资组合产生的收入中有66%包含此双重指数条款,且本集团预计这一数字将进一步增加。

还原电位为 14.5%。新签订的租约不断高于 ERV,表明市场租金持续强劲增长并支撑估值。

截至2023年12月31日,未来12个月的合同收入为7.19亿欧元,同比增长22.1%,显示出CTP投资组合现金流的强劲增长。

盈利管道不断增加

CTP 继续对高利润管道进行严格投资。

2023年,集团完成GLA面积120万平方米(2022年:100万平方米)。这些开发项目的交付面积为 10.8%,出租量为 86%,合同年租金收入将达到 7330 万欧元,当这些项目全部入住时,还将产生 1630 万欧元的合同年租金收入。

2023 年主要交付的部分项目包括: 贝尔格莱德市 CTPark 的 84,000 平方米(租赁给 Mercator、Lesina 和 Wagen International 等);布加勒斯特西 CTPark 占地 65,000 平方米(租给 LPP);维也纳东部 CTPark 占地 51,000 平方米(已出租给 DHL、Frigologo、Quick Service Logistics、Toyota Logistics Services、Schachinger 等);华沙南部 CTPark 占地 47,000 平方米(已出租给 TAS Logystika 等);俄斯特拉发-赫鲁索夫 CTPark 占地 40,000 平方米(已出租给 Vitesco 和 Fides 等);克拉古耶瓦茨CTPark 33,000平方米(租给延锋);普雷绍夫南 CTPark 占地 27,000 平方米(租给博世)。

虽然 2022 年的平均建筑成本约为每平方米 550 欧元,但到 2023 年,平均建筑成本将达到每平方米 500 欧元,部分归功于 CTP 的内部施工和采购团队。 CTP 预计到 2024 年将保持在这一水平。建筑成本的下降,加上强劲的租户需求和低空置率推动的租金持续增长,使得 CTP 将其核心中东欧市场新建筑的 YoC 目标提高到 11%,凭借CTP独特的园区模式以及内部建设和采购专业知识的支持,处于行业领先水平。

截至 2023 年第三季度末,集团在建楼宇面积达 190 万平方米,潜在租金收入达 1.39 亿欧元,预计年收益率为 10.6%。长期以来,CTP 通过在现有园区内以租户为主导进行开发,实现了可持续增长。集团在建项目中有 68% 位于现有园区,25% 位于新园区(主要在波兰),这些新园区的可租赁总面积有可能超过 100,000 平方米。计划 2023 年交付的预租项目为 77%,CTP 预计交付时的预租项目将达到 80%-90%,与历史业绩保持一致。由于 CTP 在大多数市场中担任总承包商,因此可以完全控制交付过程和时间,从而使公司能够根据租户需求加快或放慢交付速度,同时也为租户提供灵活的建筑要求。

2024 年,集团的目标是交付 1 至 150 万平方米,具体取决于租户需求。目前为尚未启动的未来项目签署的 61,000 平方米租赁合同清楚地表明了持续的租户需求。

截至2023年12月31日,CTP的土地储备达2,340万平方米(2022年12月31日:2,030万平方米),这使公司能够在本十年末实现总建筑面积2,000万平方米的目标。土地储备的增加主要是由于捷克共和国以及德国和波兰等新市场的土地收购。然而,集团正专注于调动现有土地储备以实现回报最大化,同时在土地储备补充方面保持严格的资本配置。土地储备62%位于CTP现有园区内,而29%位于或毗邻新园区,新园区有潜力增长至100,000平方米以上。土地储备中的 24% 通过期权获得担保,而剩余的 76% 则拥有并相应地反映在资产负债表中。

能源业务货币化

CTP 正在按计划实施光伏系统的扩张计划。由于每兆瓦的平均成本约为 750,000 欧元,集团这些投资的 YoC 目标为 15%。

2023 年期间,集团又在屋顶上安装了 59 兆瓦的发电设备,这些设备目前正在并网发电,并将从 2024 年起产生收入。目前总装机容量为 97 兆瓦。

2023 年集团的太阳能收入达到 630 万欧元。

随着越来越多的租户要求使用光伏系统,CTP 的可持续发展目标也随之实现,因为光伏系统可为租户提供 i) 更好的能源安全;ii) 更低的使用成本;iii) 符合更严格的法规;iv) 符合客户要求;v) 能够实现其自身的 ESG 目标。

管道推动估值结果

投资性房地产(“IP”)估值从截至 2022 年 12 月 31 日的 101 亿欧元增至截至 2023 年 12 月 31 日的 120 亿欧元,主要受到以下因素的推动:10.742 亿欧元的已完成项目从开发中的投资性房地产转让(“ IPuD”)到 IP,净重估结果为 3.173 亿欧元,常备资产收购为 1.617 亿欧元,土地银行收购为 2.243 亿欧元。

截至 2023 年 12 月 31 日,IPuD 增长 13.9% 至 14 亿欧元,主要是由开发进度推动,而在建项目的 GLA 面积从 2022 年底的 170 万平方米增加到 2023 年底的 200 万平方米。

截至 2023 年 12 月 31 日,GAV 增至 136 亿欧元,较 2022 年 12 月 31 日增长 18.7%。

2023 年的重估达到 8.787 亿欧元,主要是由 IPUD(5.614 亿欧元)、常备资产重估(包括稳定 2023 年交付量(1.986 亿欧元)和土地储备(1.039 亿欧元)推动)。

按同类基础计算,在 ERV 增长 10.1% 的推动下,CTP 的投资组合在 2023 年增长了 2.0%,完全抵消了收益率的扩大。

复归收益率在过去 18 个月中增加了 80 个基点(2023 年为 40 个基点),达到 7.2%。随着西欧市场收益率波动较大,中东欧和西欧物流之间的收益率差异回到了长期平均水平。 CTP 预计,由于中东欧地区增长预期较高,收益率差异将进一步缩小。

CTP 预计,在中欧和东欧地区长期增长驱动力的积极影响下,租户需求持续增长,ERV 将进一步实现正增长。特别是中欧和东欧地区的租金水平仍然在可承受范围内,因为尽管增长势头强劲,但其绝对起点远远低于西欧国家。按实际价值计算,许多中东欧市场的租金仍低于 2010 年的水平。

每股 EPRA NTA 从 2022 年 12 月 31 日的 13.81 欧元增加至 2023 年 12 月 31 日的 15.92 欧元,增加了 15.2%。这一增长主要是由重估(+1.94欧元)和公司特定调整后的EPRA EPS(+0.73欧元)推动的,但部分被股息(-0.50欧元)和其他(-0.06欧元)所抵消。

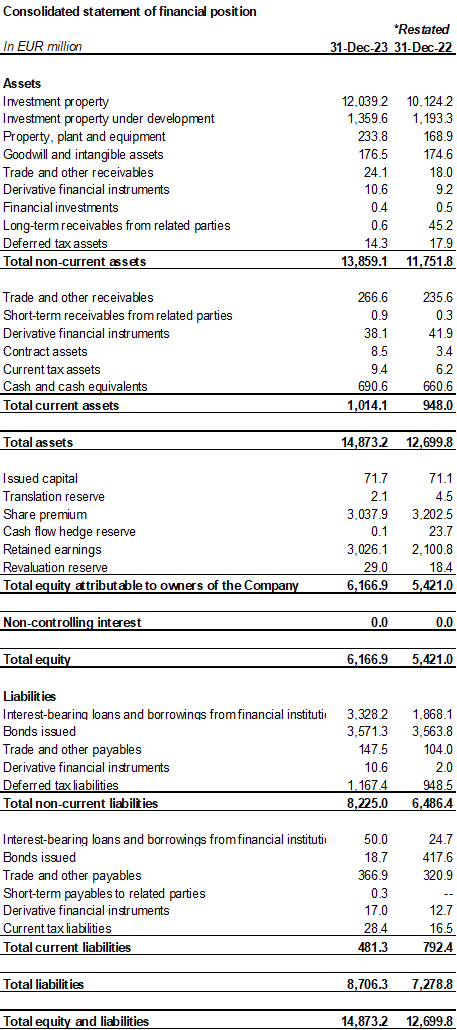

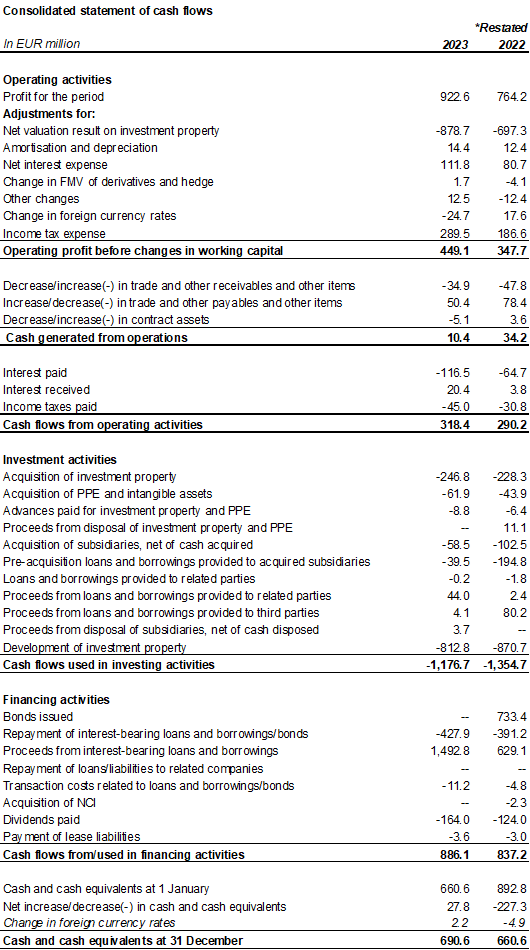

稳健的资产负债表和强劲的流动性

按照积极稳健的方针,集团拥有稳健的流动资金,以固定的债务成本和保守的还款方式,为实现增长目标提供资金支持。

2023 年,集团筹集了 16 亿欧元:

- 6.41 亿欧元无担保贷款设施,固定总成本为 4.8%,平均期限为 7.3 年;和

- 9.16 亿欧元的担保贷款设施,固定总成本为 5.0%,平均期限为 6.3 年。

2024 年头几个月,CTP 在债务市场上保持活跃:

- 与一家意大利和捷克银行组成的银团提供 1 亿欧元的 6 年期担保贷款,固定总成本为 4.9%;

- 发行 7.5 亿欧元的 6 年期绿色债券,票面利率为 4.75%(MS +220bps),并同时进行 2.5 亿欧元的短期要约收购;和

- 与一家奥地利银行签订的 9000 万欧元 7 年期担保贷款融资。

随着债券市场定价的合理化,目前的条件与银行贷款市场的定价相比具有竞争力。

集团1月和2月签署的债券发行和融资的预计流动性头寸为19亿欧元,其中包括13.81亿欧元现金和现金等价物,以及5亿欧元未提取的RCF。

CTP的平均债务成本为1.95%(2022年12月31日:1.56%),其中99.5%的债务在到期前被固定或对冲。平均债务期限为5.3年(2022年12月31日:5.7年)。

该集团即将到期的第一笔重大资金为 4.25 亿欧元[2] 该债券将于 2025 年 6 月到期,将从可用现金储备中偿还。

截至2023年12月31日,CTP的LTV达到46.0%,较截至2023年6月30日的45.9%上升10个基点,原因是2023年收益率扩大以及集团在第四季度完成的有吸引力的土地储备收购。 CTP 预计 LTV 将呈下降趋势,因为我们开发项目的重估已全部预订完毕。

LTV 略高于公司设定的 40%-45% 之间的 LTV 目标,考虑到其较高的总投资组合收益率(6.7%),集团认为这是一个适当的水平。较高收益的资产带来健康的现金流杠杆水平,这也反映在 9.2 倍的正常化净债务与 EBITDA 之比(2022 年 12 月 31 日:9.6 倍)

截至 2023 年底,该集团拥有 60% 无担保债务和 40% 有担保债务,在其担保债务测试和未支配资产测试契约下拥有充足的空间。

| 2023 年 12 月 31 日 | 公约 | |

| 担保债务测试 | 18.5% | 40% |

| 未支配资产测试 | 189.1% | 125% |

| 利息保障比率 | 3.8倍 | 1.5x |

2023年第三季度,穆迪和标准普尔分别确认了CTP的Baa3和BBB-信用评级,展望均为稳定。

指导意见已确认

租赁动态依然强劲,租户需求强劲,而新增供应量减少导致租金持续增长。

CTP 处于有利地位,可以从这些趋势中受益。该集团的管道利润丰厚且由租户主导。 CTP 管道的 YoC 增加至 10.3%,而由于建筑成本下降和租金增长,中东欧核心市场新项目的目标是 11%。下一阶段的增长已得到落实和融资,截至 2023 年 12 月 31 日,在建面积为 200 万平方米,目标是在 2024 年交付 1 至 150 万平方米。

CTP 稳健的资本结构、严格的财务政策、强大的信贷市场准入、行业领先的土地储备、内部建筑专业知识和深厚的租户关系使 CTP 能够实现其目标。在开发竣工、指数化和复归的推动下,CTP 预计到 2027 年租金收入将达到 10 亿欧元,并有望在本世纪末达到 2000 万平方米的 GLA 和 12 亿欧元的租金收入。

该集团确认了 2024 年公司具体调整后的 EPRA EPS 指导,其为 0.80 欧元 - 0.82 欧元。

股息

CTP 提议派发 2023 年末期股息为每股普通股 0.275 欧元,经年度股东大会批准后,将于 2024 年 5 月 20 日支付。这将使 2023 年股息总额达到每股普通股 0.525 欧元,这代表了公司特定调整后的股息。 EPRA EPS 派息为 73%,符合集团派息 70%-80% 的股息政策,与 2022 年相比增长了 16.7%。

默认股息为以股代息,但股东可以选择以现金支付股息。

面向分析师和投资者的网络广播和电话会议

今天上午 9 点(格林尼治标准时间)和上午 10 点(欧洲中部时间),公司将通过网络直播和电话音频会议为分析师和投资者举行视频演示和问答会。

要观看网络直播,请提前在以下网址注册:

https://www.investis-live.com/ctp/65a905419608da1200b599f1/hrte

如需通过电话参加演讲,请拨以下任一号码并输入与会者接入代码 882463.

德国 +49 32 22109 8334

法国 +33 9 70 73 39 58

荷兰 +31 85 888 7233

英国 +44 20 3936 2999

美国 +1 646 787 9445

按 *1 可提问,按 *2 可撤回问题,按 *0 则可获得接线员帮助。

演讲结束后 24 小时内可在 CTP 网站上查阅录音: https://www.ctp.eu/investors/financial-reports/

CTP 财务日历

| 行动 | 日期 |

| 2024 年年度大会 | 2024 年 4 月 23 日 |

| 除息日 – 2023年末期股息 | 2024 年 4 月 29 日 |

| 记录日期 – 2023年末期股息 | 2024 年 4 月 30 日 |

| 2024 年第一季度结果 | 2024 年 5 月 9 日 |

| 支付日期 – 2023年末期股息 | 2024 年 5 月 20 日 |

| 2024 年上半年业绩 | 2024 年 8 月 8 日 |

| 资本市场日(罗马尼亚布加勒斯特) | 2024 年 9 月 25/26 |

| 2024 年第三季度业绩 | 2024 年 11 月 7 日 |

分析师和投资者咨询的详细联系方式:

投资者关系主管 Maarten Otte

手机: +420 730 197 500+420 730 197 500

电子邮件: [email protected]

媒体垂询联系方式:

Patryk Statkiewicz,集团营销与公关负责人

手机: +31 (0) 629 596 119+31 (0) 629 596 119

电子邮件: [email protected]

关于 CTP

按可出租总面积计算,CTP 是欧洲最大的物流和工业房地产上市业主、开发商和管理公司,截至 2023 年 9 月 30 日,在 10 个国家拥有 1120 万平方米的可出租总面积。CTP 的所有新建筑均通过了英国建筑性能评估体系(BREEAM)的 "非常好 "或更高评级,并获得了 Sustainalytics 的 "可忽略风险 "ESG 评级,彰显了其作为一家可持续发展企业的承诺。欲了解更多信息,请访问 CTP 公司网站: www.ctp.eu

免责声明

CTP法定审计师的2023年审计程序正在进行中,并已基本完成。

本公告包含若干有关 CTP 财务状况、经营业绩和业务的前瞻性陈述。这些前瞻性表述可以通过使用前瞻性术语来识别,包括 "相信"、"估计"、"计划"、"项目"、"预计"、"期望"、"打算"、"目标"、"可能"、"旨在"、"可能"、"会"、"可能"、"可以"、"可以有"、"将 "或 "应该 "等术语,或在每种情况下,其反义词或其他变体或类似术语。前瞻性陈述可能而且经常与实际结果存在实质性差异。因此,不应对任何前瞻性声明施加不当影响。本新闻稿包含 2014 年 4 月 16 日欧盟第 596/2014 号法规(《市场滥用法规》)第 7(1)条所定义的内部信息。

[1] 采用当地和欧盟 27 国/欧元区消费物价指数的混合指数

[2] 2024 年 2 月 7 日要约收购结算后的未偿还金额。

订阅我们的通讯

将工业房地产市场领导者的最新见解发送到您的收件箱。